Dernières actualités chez notre éditeur LUCCA en ce début d’année 2022

Quelles sont les dernières actualités chez notre éditeur LUCCA pour l’année 2022 : CLEEMY Achats, la gamme TIMMI, TIMMI ABSENCES… Fin 2021 est apparu le module « CLEEMY Achats » qui vient compléter la gamme CLEEMY dédiée aux notes de frais. CLEEMY ACHATS, comme son nom l’indique est destiné avant tout aux services Achats des entreprises. Il permet de gérer les engagements de dépenses et de suivre les factures fournisseurs de frais généraux. Pour mémoire, CLEEMY est une solution de gestion des notes de frais avec workflow de validation et dématérialisation avec valeur probante justificatifs. Intégrant une application mobile et un OCR, « Cleemy » dispose du meilleur taux de reconnaissance du marché. Avec CLEEMY, vos collaborateurs ajoutent un frais professionnel par une simple photo depuis leur mobile. Click ! C’est dans la boite ! En outre, la solution propose d’ores et déjà des connecteurs avec plus de 50 fournisseurs (Orange, OuiSNCF, Vinci, LaPoste, Fnac, Norauto, Zoom, Just Eat, Deliveroo, Uber… etc.) pour vous permettre de créer encore plus facilement vos dépenses professionnelles. Un simple achat sur la plate-forme de ces fournisseurs avec un compte CLEEMY connecté va créer automatiquement la dépense. Même plus besoin de prendre de photos : c’est magique ! En janvier 2022, la gamme TIMMI se renforce avec le module de flex office management TIMMI Office, qui permet la gestion du télétravail, mais aussi des présences sur site. Sur quel site se trouve le collaborateur, dans quel espace, avec répartition des bureaux pour mieux gérer les roulements. Ce module est proposé en free access pour les clients des produits de la gamme TIMMI, mais certaines fonctionnalités restent payantes, comme le tableau de bord administrateur ou la gestion de la capacité. En février 2022, FIGGO, solution de gestion des congés et absences, change de nom pour devenir TIMMI ABSENCES. Cela permet de regrouper toutes les solutions LUCCA répondant aux problématiques de la gestion du temps, de la présence/absence et de l’activité dans une gamme avec une dénomination unique : TIMMI. Dernier petit rappel et recommandation de MATA : Les Titres Restaurants Le module de suivi des Titres Restaurant est gratuit pour les clients des solutions CLEEMY et/ou TIMMI ABSENCES). Il vous permet de connaitre le montant exact de TR à distribuer à vos collaborateurs en fonction des frais de restaurant engagés, des invitations internes et externes, des congé, maladie ou jours fériés…). Mais aussi d’anticiper et de passer commande directement des titres nécessaires auprès de vos fournisseurs (SWILE, EDENRED…) pour éviter les ruptures de stock. En parallèle, vos collaborateurs seront en mesure de suivre à tout moment le nombre de TR à percevoir, mais disposeront aussi des informations nécessaires au calcul de ce résultat. Faciliter la vie des RH en informant les salariés : que peut-on rêver de mieux ! Si vous voulez en savoir plus, nous pouvons organiser un webinar. Alors, contactez- nous au 0 806 110 020 !

Transformation financière : automatisation en retard, quels impacts sur les CFO ?

Alors que les directeurs financiers sont généralement conscients des avantages de l’automatisation, 78 % des entreprises n’ont déployé qu’une automatisation financière de base. La majorité des processus de clôture financière de la plupart des entreprises repose sur des processus manuels et des outils obsolètes. Il est temps aujourd’hui pour les directeurs financiers de repenser leurs processus et d’accélérer leur automatisation. Car pour ces 78%, l’année de pandémie s’est révélée bien difficile, les obligeant à bricoler des solutions et demandant des efforts herculéens à leurs équipes pour mener à bien leur clôture financière. Il est temps pour eux de considérer le coût réel de ce retard sur l’automatisation de la clôture financière de leur entreprise. Des conséquences face à la concurrence Selon Gartner, les directeurs financiers les plus efficaces consacrent 6 % de temps en moins que leurs pairs moins productifs aux activités de la fonction financière. Ils réaffectent ce temps à l’analyse, à la manière dont l’entreprise peut créer de la valeur, et assument plus pleinement leur rôle de CFO pour mettre la finance au défi de remplir une mission agressive et une vision à long terme, tout en guidant leur équipe dans l’exécution de ces objectifs. L’automatisation financière permet aussi aux équipes F&A d’accélérer la croissance de l’entreprise et de réaliser leurs objectifs commerciaux. Plutôt que de perdre du temps sur des processus répétitifs et de se concentrer uniquement sur la clôture des comptes, elles peuvent fournir des analyses cruciales pour l’entreprise. 38 % des cadres déclarent d’ailleurs qu’au cours des douze derniers mois, c’était leur plus grand défi concernant la clôture financière(2). Car l’analyse des données leur permet de se montrer stratégiques, et donne les clés au bureau des finances pour contribuer davantage à la vision à long terme de l’entreprise. Autrement dit, ces dernières années, l’automatisation de la clôture financière est passée d’ » incontournable » à » indispensable « , car elle apporte aux entreprises et aux directeurs financiers un avantage concurrentiel certain. Et, inversement, en retardant l’adoption de l’automatisation, les directeurs financiers perdent le potentiel d’ajouter plus de valeur à l’ensemble de l’entreprise et d’élaborer efficacement des stratégies pour l’avenir. Des risques pour les états financiers Le risque est toujours au coeur des préoccupations des directeurs financiers. La fonction finance est toujours sous pression : elle doit assurer la publication des états financiers dans des délais impartis, et garantir leur exactitude. Cette mission est d’autant plus complexe lorsque l’on utilise des processus manuels sujets aux erreurs. Or, 88 % des décideurs utiliseraient plus de 100 feuilles de calcul pour soutenir leurs décisions commerciales[1]. Bien que ce soit un outil nécessaire dans certains cas, les feuilles de calcul sont extrêmement sujettes aux risques. L’absence de contrôles inhérents et le risque d’erreurs dues à une intervention humaine font de la dépendance aux feuilles de calcul un énorme facteur de risque pour les directeurs financiers alors qu’un logiciel d’automatisation financière met en évidence les exceptions, permettant aux comptables de se concentrer sur les erreurs et d’améliorer la qualité des données financières. Inefficacités et goulots d’étranglement De nombreux aspects de la comptabilité et de la finance sont de nature plutôt répétitive mais absolument essentiels pour évaluer et analyser la santé financière d’une entreprise. Les justifications, les rapprochements et l’audit nécessitent la préparation et l’approbation de plusieurs personnes, ce qui rend l’ensemble de la clôture financière vulnérable aux goulots d’étranglement et aux inefficacités. L’utilisation de méthodes manuelles et d’outils obsolètes tels que les feuilles de calcul sont chronophages et compromettent souvent le calendrier de clôture. Les goulots d’étranglement peuvent entraîner des échéances manquées, prolongeant ainsi l’achèvement de la période de clôture financière. La fuite des meilleurs talents Le département comptable et financier est connu pour son déséquilibre entre travail et vie privée, de nombreux comptables sacrifiant leurs vacances, leurs soirées et leurs week-ends pour respecter les délais de chaque période de clôture financière. Cela est particulièrement vrai pour les entreprises qui reposent essentiellement sur des processus manuels et des applications obsolètes, car ces méthodes augmentent souvent le nombre d’heures nécessaires pour clôturer. Au fil du temps, ces tâches chronophages conduisent à l’épuisement professionnel, contribuant à des départs au sein de l’organisation. Pourtant, grâce à l’automatisation de la clôture financière, les entreprises et CFO pourraient réduire le nombre d’heures nécessaires par ETP pour effectuer les tâches de clôture, tout en créant simultanément une charge de travail plus équilibrée. La digitalisation et la consolidation des compétences des équipes F&A sont ainsi essentielles non seulement pour retenir les (meilleurs) talents, mais aussi pour développer davantage leurs compétences en matière de données et d’analyse. L’automatisation financière est le facteur clé qui distinguera les CFO efficaces de ceux qui prendront du retard sur le marché. Les entreprises ayant une automatisation établie ou même avancée disposent d’un avantage concurrentiel supplémentaire, de la gestion des risques à l’obtention d’informations critiques. Avec l’évolution du paysage commercial, il appartient au CFO de se tenir au courant des technologies financières et de comprendre que les coûts liés à la non-implémentation de l’automatisation financière peuvent avoir des conséquences à long terme pour l’entreprise. Tirer parti de l’automatisation de la clôture permet aux équipes financières d’élaborer efficacement des stratégies pour l’avenir tout en améliorant considérablement les flux de travail et les processus existants. Source : DAF-MAG

La fraude aux notes de frais

Gonfler une note de frais pour obtenir un remboursement plus élevé, passer des dépenses personnelles pour des dépenses professionnelles, augmenter le kilométrage parcouru, fournir une fausse facture… Selon les différentes sources, le volume de la fraude représenterait 700€/salarié par an ! Et chaque années, 15% des entreprises identifieraient des fraudes avérées et conséquentes. Optimiser la gestion des notes de frais : dématérialiser pour éviter la fraude Lutter contre la fraude nécessite d’établir une véritable politique de gestion des notes de frais au sein de l’entreprise et de fixer des règles simples, rendues possibles grâce à la digitalisation : Plafonds pour chaque collaborateur et type de dépenses, Moyens de paiement adaptés : cartes dédiées (carburant…) et connectées Dématérialisation des justificatifs grâce aux applications mobiles Optimisation des délais de traitement, suppression des saisies Automatisation des rapprochements Respect du fonctionnement de chaque département / groupe La dématérialisation des notes de frais évite aux salariés de transporter avec eux une multitude de justificatifs. La numérisation directe avec CLEEMY, l’utilisation de cartes de paiements connectées rendent les employés plus autonomes, tout en laissant 100% le contrôle à l’équipe finance. Les transactions sont suivies, de la demande d’achat à l’export comptable, en temps réel. Ce mode de paiement permet également de sécuriser les flux, d’optimiser les rapprochements et de générer des données précises, justes pour piloter les budgets et prendre les bonnes décisions. Le coût d’un traitement des notes de frais « à l’ancienne » Dans une entreprise, la gestion des notes de frais peut vite s’apparenter à un casse-tête. Chronophage et sans la moindre valeur ajoutée, le processus de traitement des dépenses représente un véritable manque à gagner. En effet, outre les 20 minutes passées par le salarié pour remplir les différents documents, on considère que l’intégralité du processus pour une note de frais représente un coût réel entre 25 et 50€. Un cout considérablement réduit à l’installation d’un outil de gestion et de contrôle qui permette de dématérialiser le processus de saisie et de traitement de la note de frais. L’investissement initial est amorti sans délai. Mieux contrôler les dépenses pour éviter la fraude Fixer des plafonds de montants Pour chaque type de dépense, vous pouvez fixer en amont des maximums à ne pas dépasser en spécifiant qu’au-delà de ces seuils, le collaborateur ne sera pas remboursé. Il est primordial de veiller à ce que les montants soient cohérents avec le type de dépense, vous pouvez néanmoins être sûr que cela limitera les abus. Fournir un moyen de paiement adapté Le moyen de paiement adapté dépend de vos activités et de vos salariés. Carte société, carte carburant, carte prépayée… dans tous les cas, les avantages sont réels pour les deux parties : Le salarié bénéficiera d’un différé de paiement qui lui permettra d’être remboursé des frais avancés avant que la dépense ne soit effective sur son compte, Le gain de temps est partagé, grâce à la dématérialisation des preuves de paiements, La transmission est instantanée, Pas de risque de perte de la note, Pas de risque de modification ou retouche de la note de frais et donc de fraude. Traquer les fausses notes de frais Tout ce qui est manuel est modifiable. Digitaliser vos notes de frais grâce à des justificatifs dématérialisés, un calcul TVA automatique et une intégration complète dans votre comptabilité permet de supprimer les notes de frais papier et de gagner en sécurité. Pour ceux qui ne peuvent digitaliser, contre les abus il faut une procédure stricte et simple Si vous tenez à conserver un fonctionnement par notes de frais, il vous faut une méthode de gestion stricte et un processus de rapprochement comptable efficace que MATA est en mesure de vous proposer. Toute note de frais qui n’entre pas dans le cadre du processus est invalidée et non traitée. Il faut un processus simple et transmettre un message tout aussi simple : suivre le processus permet de gagner du temps et d’être remboursé plus rapidement. Centraliser les justificatifs Récupérer les justificatifs valides est sans nul doute la partie la plus chronophage du processus de traitement des notes de frais. Pour gagner du temps et y voir plus clair, choisissez un seul mode de transmission des justificatifs et factures. Vous pouvez créer par exemple une adresse e-mail dédiée utilisée par les fournisseurs et par les employés. Ainsi, le service financier et le comptable disposeront, au même endroit, de tous les justificatifs nécessaires. L’utilisation de moyens de paiements dédiés, la transmission de justificatifs par voie digitale, les rapprochement automatisés et sécurisés dans le cloud, les applications de gestion en ligne, etc. Toutes ces nouveautés permettent de contourner les freins liés au traitement des notes de frais ET à éviter la fraude.

Une Gestion de Trésorerie collaborative et innovante avec SAGE XRT Advanced (SXA)

Nous avons interviewé Mr Herrmann, Responsable commercial et associé de MATA sur l’innovation Sage XRT Advanced. Une nouvelle génération de plateforme collaborative de gestion de trésorerie qui permet une visibilité et une accessibilité de vos liquidités de n’importe où, tout en offrant un niveau de sécurité maximum. Sage XRT, le socle Sage XRT est l’offre experte de SAGE centrée sur la gestion de trésorerie et les transferts bancaires. Aujourd’hui, le pilotage d’une entreprise et la prise de décision se font après l’analyse de la situation du cash. La gestion est largement optimisée si toutes les informations nécessaires à la prise de décisions sont disponibles et lisibles en permanence. Le socle permet déjà de rapatrier des relevés de comptes multi-formats et de les intégrer en trésorerie puis générer automatiquement les écritures comptables. En émission les paiements sont centralisés pour la signature électronique, puis envoyés en banque via SWIFTnet ou EBICS TS. La version SXA de Sage XRT propose aujourd’hui les fonctionnalités du socle ainsi que de belles innovations simplifiant considérablement les opérations des trésoriers. Que vous soyez déjà client XRT ou non, la version 2021 convient à tous types de contextes et à toutes tailles d’entreprises. Sage XRT Advanced (SXA) est innovante et incontournable La plateforme offre une approche qui casse les codes. Cette nouvelle génération de trésorerie permet de simplifier les accès aux applications puisqu’elle est « full web ». Cela permet d’accéder au logiciel via une URL et en utilisant un simple navigateur. Dans ce contexte technique, deux déploiements logiciels sont envisageables : Soit l’URL dirige vers un serveur local, dit « on-premise » ; Soit l’URL renvoie vers le cloud Microsoft Azur de MATA, parfaitement intégré aux solutions Windows avec base de données SQL. La solution choisie dépend de la stratégie de l’entreprise mais dans tous les cas, cela permet de : Avoir un accès à distance hors site aux données de trésorerie ; Signer les paiements en mobilité ; Disposer d’une mise à jour logicielle facile, sans interruption de service, planifiée avec le client, sans perturber l’utilisateur ; Donner accès à ces informations à plus de personnes dans l’entreprise de manière adaptée ; Le trésorier ou le comptable peut produire des documents en ligne, conçus comme des tableaux de bords ou de KPIs. Il les met à disposition de son Comité de direction ou de tout interlocuteur autorisé qui lui, peut les consulter au meilleur moment et en mobilité. « Sage XRT Advanced est la nouvelle génération de solutions de trésorerie permettant de simplifier les accès aux applications dans le contexte actuel de télétravail, en particulier quand elle est déployée en mode Cloud. » Combinée à l’utilisation de la plate-forme de vérification des coordonnées bancaires MATA IO, cette plate-forme offre aujourd’hui un niveau de sécurité inégalé pour les groupes qui souhaitent avoir la garantie de traçabilité des contrôles opérés sur les tiers et les paiements. Pascal Herrmann relève un dernier avantage et non des moindre, la plateforme « améliore l’automatisation traitements des relevés de comptes par le scan des libellés, une bibliothèque de formats modifiable, et la lecture des caractères Unicode particulièrement intéressante pour interpréter des relevés à l’international. » Effectivement, les codifications bancaires sont différentes selon le pays de la banque. La plateforme facilite l’interprétation des opérations en donnant la possibilité de créer des formats spécifiques et des associations de flux. Pour les échanges mondiaux ce sont les caractères cyrilliques ou asiatiques qui peuvent être lus grâce à leur correspondance en caractères Unicode. Le choix de combiner la plate-forme SXA et les services d’hébergement et de sécurité de MATA apporte donc une garantie de sécurité maximale, de souplesse et de gain de productivité. MATA conseille Sage XRT Advanced (SXA) à quelles entreprises et avec quels avantages? Toutes ! Client SAGE ou non, la plateforme convient à toutes les structures. MATA étudie la situation de votre entreprise afin de vous proposer la solution qui vous est adaptée. Pour les clients qui disposent déjà du socle XRT, la version Advanced améliore réellement l’expérience utilisateur : Le travail multifenêtre dans le navigateur web est enfin possible ; Les opérations quotidiennes sont automatisées et planifiées au maximum ; La prise en charge de tous types de relevés de comptes grâce à la bibliothèque de formats et la lecture des caractères Unicode ; Les accès distants permettent un accès à tout moment (24/7) et en tout lieu ; Une consultation des données en toutes conditions, sur ordinateur, tablette, smartphone ; Les mises à jour de sécurité sont toujours up to date et optimales. Pour les sociétés qui souhaitent améliorer leur gestion de trésorerie Sage XRT Advanced convient tout particulièrement aux entreprises structurées en groupe qui ont à gérer leurs activités avec plusieurs banques dans plusieurs pays. La solution déployée par MATA permet notamment de : Intégrer directement les relevés de comptes internationaux SWIFT, Effectuer les traitements intragroupes (constats, suivi, calculs des échelles d’intérêts), une fonction déjà existante dans le socle XRT, Renforcer la sécurité interne avec la validation 4 yeux des fonctions sensibles, Contrôler les tiers payés grâce à MATA IO, Accéder à une signature EBICS TS à distance dans le cloud. Et Mr Herrmann de revenir sur les points clés : « Pour des nouveaux clients, SXA offre une plate-forme complète, facilitant la trésorerie de groupes, permettant la lecture de relevés internationaux Swift, de bénéficier d’un traitement de caractères Unicode, d’automatiser les traitements d’intragroupes, analyses et calcul d’échelles. Pour une centralisation des paiements efficace et sécurisée, MATA propose une solution sur notre cloud via Microsoft Azure, bénéficiant du contrôle des coordonnées des tiers MATA IO, intégrée à la signature SAGE XRT, EBICS TS avec possibilité de signature interne sur mobile. » Quels sont les services proposés par MATA pour des clients souhaitant déployer Sage XRT Advanced (SXA) en mode cloud? Une entreprise souhaitant déployer SXA en mode cloud avec MATA peut bénéficier d’une palette de services novateurs : Un hébergement cloud « single tenant », dédiant un serveur à chaque client, lui garantissant le cloisonnement parfait de ses données

NORAUTO améliore la sécurité des virements avec Mata

NORAUTO est un réseau d’établissements privés à caractère commercial dans le domaine de l’entretien automobile. Afin d’améliorer la sécurité des virements, Norauto a décidé de s’appuyer sur Mata IO pour implémenter SEPAMAIL DIAMOND au sein de son infrastructure. « Nos objectifs portaient sur la nécessité de protéger nos données, de contrôler les échanges et de sécuriser les virements. Nous avons alors sollicité MATA pour ses compétences sur le sujet. » Monsieur Derveaux, Trésorier Norauto France et International. NORAUTO EN QUELQUES MOTS ETABLISSEMENT : Norauto est leader européen de l’entretien automobile depuis plus de 50 ans. CONCEPT : Le réseau Norauto est déployé en France et partout dans le monde, il est composé de plus de 6.500 collaborateurs qui travaillent dans 400 centres et reçoivent 4 millions de clients par an. Le concept de « Centre Norauto » est innovant et original. Norauto est le premier prestataire de services autos à associer sous un même toit, un atelier d’entretien et de réparation automobile, une surface de vente de pièces détachées et d’articles liés à tous les types de mobilités (auto, vélos, scooters…). LOCALISATION : France et partout dans le monde SOLUTION : Sepamail Diamond déployé par MATA BENEFICES : Renforcement de la sécurité des paiements. INTEGRATEUR : MATA, avec un accompagnement efficace, professionnel et dans le respect des délais. Une équipe pour gérer les enjeux du projet Norauto Ce réseau en pointe dans sa catégorie de services, recherche l’amélioration continue et s’appuie sur des valeurs fortes : le partage, l’esprit entrepreneurial, la responsabilité et l’enthousiasme. Le pôle trésorerie de Norauto & Norauto international est gérée par équipe de 8 personnes. Elle est composée d’un Crédit Manager, de deux Trésoriers opérationnels qui couvrent la gestion de trésorerie quotidienne, de quatre Comptables flux financiers qui couvrent la comptabilité bancaire des centres et enfin d’un Responsable du service trésorerie, qui coordonne l’équipe et synchronise les actions avec le réseau. En sa qualité de Trésorier Norauto France et International, Mr Derveaux s’est attaché à déployer une solution à la hauteur des exigences du Groupe en matière de sécurité des virements dans les entreprises de « retail » : « Lors d’une réunion de travail et de synergie des services financiers, nous avons abordé la question de sécurité des virements dans un univers toujours plus digital où la fraude à la modification des données bancaires s’insinue dangereusement. Dans ce cadre, nous nous sommes fixés des objectifs ambitieux pour lesquels nous devions trouver des prestataires de service compétents. Nos objectifs portaient sur la nécessité de protéger nos données, de contrôler les échanges et de sécuriser les virements. Nous avons alors sollicité MATA – entre autres – pour ses compétences sur le sujet. » Les critères qui nous ont amenés à retenir la solution de Mata L’efficience du diagnostic : l’adéquation est totale entre, le besoin énoncé, les fonctionnalités demandées et, la solution SEPAMAIL DIAMOND déployée, bien centrée sur la protection des données dans l’environnement existant ; La compétence et l’honnêteté : « Nous avons recherché des solutions chez plusieurs prestataires et nous avons retenu MATA sur la base de son professionnalisme, sa souplesse, sa capacité à s’adapter et à avoir une démarche droite et honnête. À tous moments nous avons été informés du potentiel de la solution mais aussi de ses limites. » Un point essentiel pour avoir une vision réaliste du projet pour Mr Derveaux, Trésorier Norauto France et International. L’esprit d’innovation et la réactivité face aux contraintes techniques ; L’accompagnement toujours sérieux et positif ; MATA a porté le contrat principal pour Norauto auprès de la banque avec laquelle l’accord était en cours, « ce qui allège considérablement le travail administratif et juridique », appuie Mr Derveaux ; Le respect des délais, avec un déploiement qui a duré moins de 24 mois depuis la réunion de travail initiale. Dans ce délai est inclus le développement d’une API bancaire ! Enfin, le tarif est aussi parfaitement adapté au niveau de prestation. La Mise en œuvre de la solution SEPAMAIL DIAMOND chez Norauto « Ce qui ressort c’est une grande réactivité, tout a été étonnamment rapide et le rétroplanning initial a été respecté ». L’API de la banque a été connectée en moins d’un mois en partant de zéro. L’exploitation du logiciel et ses apports Norauto utilise SEPAMAIL DIAMOND déployé par MATA en aval de l’existant afin de sécuriser les données fournisseurs dès leur entrée dans la fiche fournisseur dédiée. Une approche innovante et originale qui s’appuie sur l’API bancaire pour la mise à disposition des données. Le gain RH est clair, c’est un ETP qui est libéré pour d’autres tâches au sein du service, et le temps de réponse qui pouvait s’allonger jusqu’à deux semaines prend aujourd’hui moins de 2 secondes ! En deux mois, plus de 550 demandes ont été émises et validées pour plus de 80% d’entre elles. Une performance annoncée après audit et atteinte dès la mise en œuvre. Les 100% ne sont pas atteints car certaines banques ne proposent pas encore le dispositif SEPAMAIL DIAMOND. La sécurité de flux est maximale, c’était la priorité de Norauto. A l’heure du bilan Le service délivré par les équipes MATA a été résumé en quelques mots par Mr Derveaux : « Facilité d’échange, capacité d’adaptation, honnêteté, mise en place solide et efficace, accompagnement fluide, adapté au contexte, au rythme et aux délais… Nous sommes extrêmement satisfaits de MATA qui a su répondre à 100% à nos besoins. » Voir le témoignage d’un autre client

Des tableaux de bord RH automatisés, personnalisés et efficaces

Le tableau de bord est devenu un élément essentiel de pilotage pour comprendre les données générées par les différentes composantes de l’organisation. La mutation digitale des entreprises les oblige à s’interroger sur les données qu’ils ont à leur disposition : comment les exploiter ? Comment mettre en place des tableaux de bord RH efficaces ? Quels sont les objectifs ? Obtenu grâce à l’agrégation d’un grand volume de données, les tableaux de bords permettent de visualiser une situation pour mesurer les évolutions passées, déduire des tendances et guider les futures prises de décision. Construit sur la base d’indicateurs spécifiques, ils apportent une aide précieuse dans la prise de décision opérationnelle et stratégique des directions RH. LES DIFFERENTS TABLEAUX DE BORD DE LA FONCTION RH Les outils de reporting RH permettent d’avoir une vision claire et fiable de l’activité et des ressources qui y sont affectées. Si la mise en œuvre des premiers tableaux de bord peut sembler chronophage, les gains de temps et d’efficacité générés par la suite méritent de s’y plonger sans délai. Les tableaux de bord guident la direction RH dans sa prise de décision, en lui permettant de mesurer les principaux indicateurs sociaux -effectifs, rotation du personnel, absentéisme, besoins de formation…- pour aller jusqu’à la modélisation et l’anticipation d’évènements ou de besoins futurs. En améliorant la prise de décision grâce à l’analyse d’indicateurs clés, les analytics RH conduisent à une meilleure utilisation des dépenses et un meilleur suivi. A terme, la fidélisation, la formation et les recrutements deviennent plus pertinents. LA SOLUTION EST TOUTE TROUVEE POUR VOS REPORTINGS RH Avec Inside et son connecteur Sage Paie et RH, capitalisez sur les fonctionnalités d’Excel et pilotez vos activités RH facilement pour une gestion sociale optimisée. Index égalité Femmes / Hommes Bilan social complet Indicateurs de performance RH BDES (Base de Données Economiques et Sociales, BDU) Tableaux de bord de pilotage de vos RH Analyse de la masse salariale et des effectifs (turn-over, absences, recrutement, pyramide des âges…) Suivi des salaires, des charges Comparatif de masse salariale prévisionnelle À l’aide des informations recueillies, le responsable des ressources humaines pourra plus facilement : Anticiper les besoins de recrutement et de formation Prévoir les variations d’effectif Identifier des actions correctives sur les points qui pèsent sur l’organisation Élaborer des projets fiables, précis et maîtrisés Mesurer les résultats selon les objectifs définis Gérer et anticiper les écarts de budgets Fixer des actions stratégiques sur la base d’éléments factuels et chiffrés Calculer les performances de son département et leurs incidences sur l’activité. Pour répondre aux besoins de recrutement, d’évaluation de compétences, de formation, de gestion de carrières, de gestion organisationnelle, les investissements sont souvent conséquents. Il est donc indispensable, pour le responsable RH de s’assurer que cet investissement permettra d’atteindre les objectifs fixés et d’en maîtriser les différentes étapes. Véritable outil de prise de décision, le reporting RH est également un outil de communication. LE REPORTING, AU SERVICE DE LA COMMUNICATION RH Il ne suffit pas d’affirmer les choses, encore faut-il les prouver. C’est de plus en plus vrai et les directions RH ne sont pas épargnées. La data visualisation permet de communiquer des messages simples et factuels à vos interlocuteurs. Grâce à la data visualisation, vous pouvez transformer des données complexes en éléments visuels, plus faciles à appréhender. Les données, traitées et hiérarchisées, permettent d’établir des faits, concrets et mesurés, hors toute interprétation subjective. Pour une réelle efficacité, l’extraction et le traitement des données doivent être automatisés pour libérer le temps nécessaire à l’analyse, le diagnostic et la communication, ce que permet la solution RH proposée par MATA. En savoir + sur le repoRting rh

Produire sa liasse fiscale avec une solution 100% web

A l’heure d’envoyer ses déclarations à l’administration fiscale, il est important de préparer au mieux l’ensemble des éléments de sa liasse. Des solutions de plus en plus souples et performantes existent. MATA vous propose de (re)découvrir la nouvelle solution 100% web dédiée aux déclarations fiscales. Vous cherchez à traiter l’ensemble de vos procédures fiscales dans un seul et même outil ? ULOA permet de répondre à l’ensemble des obligations déclaratives fixées par la DGFiP : liasse fiscale, TVA, CVAE, CbCR, DAS 2… et de réaliser des plaquettes financières personnalisées de manière extrêmement simplifiée. Une solution professionnelle conçue pour et par des experts de la fiscalité La solution innovante ULOA d’Invoke, conçue en collaboration avec des professionnels de la Comptabilité et de la Fiscalité, s’adapte à toute taille d’entreprise et vous fait surmonter les difficultés réglementaires de la manière la plus simple. Elle vous propose de simplifier vos déclarations fiscales, automatiser & optimiser l’ensemble de vos procédures ou processus de déclarations, ceci dans un environnement 100% WEB accessible depuis tous les navigateurs. L’interface métier est modulable, très intuitive et les tableaux de bord, adaptés à votre profil, sont spécialement conçus pour les échéances fiscales. ULOA offre un réel confort de travail pour les collaborateurs comptables, superviseurs, et permet une gestion de données en multi-sociétés et en multi-utilisateurs. Au sein de la plateforme, vous disposez de workflow de suivi spécialement pensé pour les échéances fiscales, du pilotage de la progression et vous êtes assisté grâce aux les alertes push pour les dates limites de dépôt. Une gestion 100% web sécurisée en France En matière de sécurité, la solution est entièrement maitrisée puisque les données de l’application sont hébergées dans le datacenter en France. Les télétransmissions sont simplifiées et sécurisées par signature électronique et vos fichiers sont hébergés dans un portail déclaratif dédié. Chaque échange de données est crypté par une procédure unique. Un accompagnement de A à Z Nous vous proposons un accompagnement personnalisé, de la récupération des données comptables jusqu’à l’envoi de votre liasse. Nos équipes de support vous apportent des réponses rapides et adaptées à votre situation précise. La solution vous accompagne également dans la mise à jour de vos documents déclaratifs puisqu’elle vous informe en temps réel des évolutions mises en application par la DGFiP. En savoir + sur la liasse fiscale : MATA CONSEIL & ULOA Témoignage SONOCO sur les solution déployées touchant à la liasse fiscale Les 6 questions à se poser avant d’envoyer sa liasse fiscale Disponible en mode SaaS Découvrez MATA IO pour la sécurisation de vos flux financiers

Le budget de trésorerie, essentiel en temps de crise

Le budget de trésorerie permet de prévoir les entrées et les sorties d’argent sur une période donnée et d’anticiper les éventuelles difficultés financières que peut rencontrer l’entreprise. A ce titre, il est très apprécié des partenaires bancaires de l’entreprise. Il peut être extrapolé à partir du budget d’exploitation, s’il existe, en paramétrant les principaux décalages de trésorerie ou directement construit à partir d’une feuille blanche. POURQUOI FAIRE UN BUDGET DE TRÉSORERIE ? Le budget de trésorerie présente les avantages suivants : Identifier les causes des difficultés de trésorerie (augmentation du BFR, retards de paiement ou défaillances de clients) ; Anticiper les besoins de financement moyen et long terme et les solutions correctives à mettre en œuvre ; Mieux communiquer avec les différents partenaires financiers de l’entreprise ; Réconcilier la trésorerie long terme avec la trésorerie quotidienne opérationnelle. COMMENT CONSTRUIRE SON BUDGET DE TRESORERIE ? Au même titre que le budget d’exploitation, le budget de trésorerie distingue deux flux principaux : les flux entrants et les flux sortants. Dans un budget de trésorerie, il convient de transformer les recettes et dépenses en flux d’encaissement, ou de décaissement, en tenant compte des crédits clients et fournisseurs, de l’impact de la TVA, des financements et des placements. Les encaissements Ils représentent les sommes d’argent que l’entreprise est supposée encaisser sur une période prévisionnelle. A titre d’exemple : Le règlement des ventes clients ; Les financements externes ou internes ; Les éventuels produits financiers ou remboursements de crédit de TVA. Les décaissements Ce sont les sommes d’argent que l’entreprise est supposée décaisser sur la même période. A titre d’exemple : Les règlements des achats fournisseurs ; Le paiement des salaires et des charges sociales ; Les investissements ; Le règlement des impôts et des taxes ; Le remboursement d’emprunts ou le versement des dividendes. Le budget de trésorerie, à la différence du budget d’exploitation – purement commercial – est un budget commercial ET financier dont les valeurs sont TTC. Aussi, il conviendra de positionner ses encaissements et décaissements TTC dans sa feuille budgétaire pour calculer son solde de trésorerie en fonction du pas choisi : décade, mois trimestre sur la période choisie (1 année ou plus) En résumé, le budget de trésorerie offre de la visibilité sur sa trésorerie moyen et long terme, et en temps de crise, il devient indispensable pour piloter la trésorerie de son entreprise. Sa construction et son suivi peuvent paraître un peu rébarbatifs de prime abord. Pourtant, il existe des progiciels connectés aux principaux produits de trésorerie. Ces logiciels faciles à implémenter, facilitent grandement la vie du trésorier – ou du comptable, notamment pour élaborer son budget de trésorerie. Ils sont également utiles pour travailler sur plusieurs hypothèses budgétaires : hautes, basses, en fonction des prévisions de ventes ou de l’évolution du coût des matières premières, par exemple. Tout ceci, à condition de disposer de budget d’exploitation qui contient ces données… Découvrez aussi Mata IO

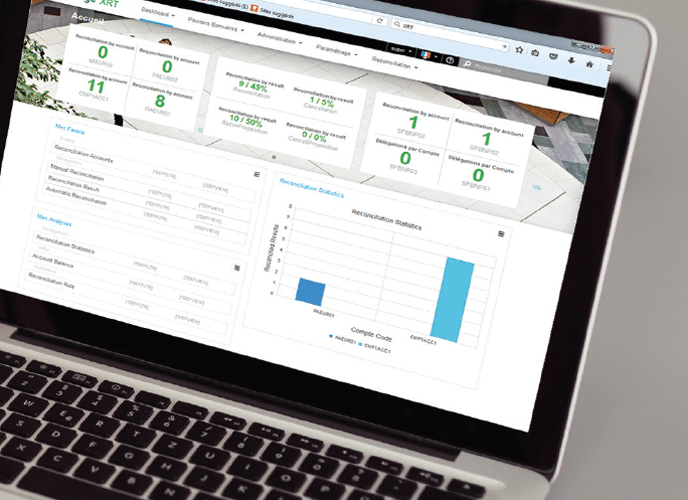

Le rapprochement bancaire en 2021

Le rapprochement bancaire est un contrôle réalisé par le comptable, qui consiste à vérifier la concordance du compte banque en comptabilité et de l’extrait de compte bancaire. La technique de l’état de rapprochement permet de justifier les différences de soldes. Quels sont les enjeux du rapprochement bancaire ? Le principal intérêt du rapprochement bancaire : vérifier que tous les encaissements saisis en comptabilité ont été crédités sur votre compte, et que tous les décaissements saisis ont bien été débités. La confrontation du compte comptable et de l’extrait de compte permet de détecter des anomalies potentielles : Des oublis ou des erreurs d’enregistrement, Des frais bancaires, Le décalage de certaines opérations, Ou bien même des tentatives de fraude. Le rapprochement bancaire consiste donc à pointer les opérations enregistrées dans la société et à la banque afin de faire apparaître des écritures isolées, c’est-à-dire enregistrées uniquement à la banque ou dans les comptes de l’entreprise. Quand on sait que les factures peuvent faire l’objet d’un règlement immédiat ou différé, que les opérations comptables peuvent apparaître sur l’extrait de compte de la période suivante, le rapprochement bancaire prend toute son importance. Comment réaliser un rapprochement bancaire en 2021 : On commence par vérifier les soldes de départ afin de les équilibrer (solde du compte Banque de la comptabilité de l’entreprise et solde du relevé bancaire) ; Il faut ensuite pointer toutes les opérations enregistrées en comptabilité et à la banque. Un point d’attention : les colonnes débit et crédit du compte Banque sont inversées par rapport aux colonnes du relevé de compte bancaire. Enfin, on termine par la réalisation de l’état de rapprochement bancaire. Celui-ci relève l’ensemble des opérations non rapprochées. Comment automatiser son rapprochement bancaire en 2021 : On peut réaliser son rapprochement bancaire à la main ou avec Excel, mais cette tâche peut vite devenir fastidieuse et chronophage, surtout si vous avez beaucoup d’opérations. Pour automatiser votre rapprochement bancaire, il faut connecter vos comptes bancaires à votre logiciel de comptabilité ou ERP. Le plus simple consiste à choisir un progiciel intégré qui embarque la communication bancaire et le rapprochement comme Secure e-Link. Une fois vos comptes et vos banques connectés, le rapprochement du relevé de compte avec votre compte comptable se fait automatiquement. En conclusion : Votre rapprochement bancaire peut se faire au fil de l’eau, tous les jours, ou bien toutes les semaines ou mois, en fonction de votre organisation. Mais, il faut bien se souvenir que même si le processus est automatisé, plus sa fréquence est importante, et plus vite vous détecterez les dysfonctionnements comptables. Car, la finalité du rapprochement bancaire reste bel et bien de s’assurer que la comptabilité de l’entreprise reflète fidèlement sa situation bancaire en temps réel. Découvrez aussi Mata IO

Arnaques bancaires : attention aux fausses banques sur Internet

Des escrocs ont décidé de profiter de l’intérêt grandissant des Français pour les banques en ligne pour leur soutirer de l’argent. Le nombre de sites de faux établissements est en effet hausse. Si vous avez décidé de vous tourner vers une banque sur Internet, soyez prudent. L’Autorité de contrôle prudentiel et de résolution (ACPR) a diffusé un communiqué fin septembre 2019 pour attirer l’attention des Français sur une arnaque de plus en plus fréquente sur la Toile : les fausses banques en ligne. Un grand risque de confusion “Ces sites frauduleux sont créés à partir de tout ou partie du contenu de sites de banques existantes”, précise l’ACPR. D’où le risque de confusion. L’Autorité a également remarqué la présence sur la Toile de plusieurs sites quasi identiques. Ceux-ci ne diffèrent que par leur URL, un coloris ou encore certaines photos. Au total près de 60 sites, comme ceux de Collectif banque, Eurofinance ou encore Cafpi Taux Zéro, viennent ainsi d’être ajoutés à la liste noire de l’ACPR. Pour entretenir un peu plus le doute et porter plus facilement préjudice aux internautes, “certains de ces sites font état de partenariats avec des établissements bancaires existants réellement ou usurpent certains éléments d’identité de ces derniers” poursuit l’ACPR. C’est le cas du code interbancaire ou de l’adresse. Gare aux offres alléchantes Méfiez-vous aussi des offres trop alléchantes. Elles sont, dans la plupart des cas, un des signes qui prouvent qu’il s’agit d’une arnaque. « Aucun discours commercial ne doit faire oublier qu’il n’existe pas de rendement élevé sans risque élevé », insiste l’Autorité. Il faut donc rester vigilant. Pour ne pas tomber dans le piège, l’ACPR renvoie, bien sûr, vers sa liste noire, mais aussi vers le site de l’Orias. Celui du Registre des agents financiers permet aussi de vérifier que l’établissement est bien autorisé à exercer une activité bancaire. Autre indice d’une arnaque, un vrai site bancaire ne vous demandera jamais d’argent pour débloquer des fonds ou obtenir un crédit, rappelle encore l’ACPR. En cas d’arnaque Et si jamais vous avez été victime de l’un de ces sites, vous devez signaler ces offres frauduleuses et porter plainte. Une plate-forme téléphonique (Info-Escroqueries au 0 805 805 817) est accessible du lundi au vendredi de 9 heures à 18h30 pour vous renseigner sur les démarches à suivre. Source: Reforme