Pourquoi faire du prélèvement client ?

Découvrez les avantages du prélèvement client : automatisation des paiements, réduction des retards, sécurisation des transactions et meilleure gestion de la trésorerie.

Pourquoi faire sa liasse fiscale en Saas ?

Découvrez pourquoi opter pour le SaaS pour votre liasse fiscale : accès sécurisé, mises à jour automatiques, collaboration facilitée et gain de temps pour les entreprises.

Comment fonctionne EBICS ?

Découvrez le fonctionnement d’EBICS : protocole sécurisé pour les échanges bancaires, transmission de fichiers financiers et gestion des transactions en Europe.

A quoi sert un progiciel de trésorerie ?

Découvrez l’utilité d’un progiciel de trésorerie : gestion des flux financiers, optimisation de la trésorerie, sécurisation des paiements et analyse des risques.

La Facture Électronique va-t-elle remplacer le Papier ?

La facture électronique remplacera-t-elle le papier ? Découvrez les avantages, les obligations légales et les impacts de la transition numérique sur les entreprises.

Pourquoi internaliser sa liasse fiscale ?

Découvrez les avantages d’internaliser votre liasse fiscale : contrôle des données, réduction des erreurs, maîtrise des délais et optimisation des coûts fiscaux.

Migration des formats bancaires ou facture électronique : Quelle sera la priorité des services informatiques ?

Facture électronique – Les services informatiques seront fortement mobilisés avec la réforme de la facture électronique qui nous arrive dès septembre 2026. Mais pratiquement en même temps, nous arrive la norme ISO 20022 qui impose elle aussi, des changements dans les systèmes. Préparez votre entreprise à la migration ISO 20022 et à la facture électronique La migration vers la norme ISO 20022 apporte de nouvelles exigences pour les entreprises, avec une échéance fixée à novembre 2025. En parallèle, les entreprises doivent également anticiper la mise en place de la facture électronique, qui mobilisera fortement les équipes informatiques. Ces deux réformes nécessitent des adaptations importantes, mais des solutions plug-and-play comme MATA IO peuvent faciliter la transition. Qui est concerné ? Tous nos clients seront impactés, qu’ils utilisent des convertisseurs, le HUB pour la saisie ou l’importation de virements, ou que leurs ERP ne génèrent pas encore les nouveaux formats de manière native. La facture électronique concerne également toutes les entreprises, les obligeant à ajuster leurs systèmes de facturation pour répondre aux nouvelles exigences réglementaires. Conversion des anciens formats grâce à MATA IO Pour répondre à ces besoins, nous avons intégré dans le convertisseur MATA IO la possibilité de transformer les anciens formats CFONB et SEPA en nouveau format Pain.001.001.09, essentiel pour la conformité à la norme ISO 20022. Cette conversion est universelle et s’applique à tous les types de virements, y compris les virements de trésorerie XML et les virements SEPA. Migration vers la facture électronique et gestion des virements SEPA En réponse à la forte demande liée à la facture électronique, nous avons également intégré une fonctionnalité permettant la conversion des virements SEPA en virements instantanés. Tous ces nouveaux formats, incluant les virements instantanés, sont testés par SECURITE avant leur envoi en banque. Ces fonctionnalités sont désormais disponibles dans la version 6 de MATA IO. Pourquoi anticiper la mise en place de la facture électronique ? La facture électronique deviendra progressivement obligatoire pour toutes les entreprises. Ce projet mobilisera fortement les équipes informatiques, d’autant plus qu’il faudra gérer simultanément la migration vers ISO 20022. Pour celles qui n’ont pas encore le temps de gérer ces deux réformes, des solutions comme MATA IO permettent de continuer à effectuer les paiements et à gérer la facturation en toute conformité, même après novembre 2025. Planification et test des nouveaux formats avant la mise en production Pour assurer une transition en douceur, il est nécessaire de planifier et tester les nouveaux formats bien avant la date limite. Cette phase est cruciale pour garantir la continuité des opérations tout en maintenant les anciens formats en production. Disponibilité dans MATA IO V6 Ces nouvelles fonctionnalités sont d’ores et déjà disponibles dans la version 6 de MATA IO. Si cette évolution vous intéresse, nous vous encourageons à contacter rapidement vos commerciaux. Cela nous permettra d’organiser les plannings de migration et d’assurer une transition en douceur, car nous ne pourrons pas répondre à toutes les demandes simultanément. D’autant qu’il faudra prévoir une phase de test des nouveaux formats avec la banque tout en maintenant les anciens formats en production. Cette phase doit être planifiée bien avant la mise en production des nouveaux formats. Conclusion En résumé, la migration vers ISO 20022 et la mise en place de la facture électronique représentent deux réformes majeures pour les entreprises, à anticiper dès maintenant. MATA IO propose des solutions efficaces pour gérer ces deux transitions, en offrant des fonctionnalités avancées de conversion des formats et de gestion des virements, tout en maintenant la conformité avec les nouvelles réglementations bancaires et fiscales. Pour en savoir plus sur la facture électronique, contacter le 0806110020. Pour résumer : Migration ISO 20022 obligatoire avant novembre 2025. Nouvelle fonctionnalité disponible dans MATA IO version 6. Nécessité de planifier et tester les nouveaux formats avant la date limite.

Factures électroniques : quels sont les formats homologués par l’Administration fiscale ?

Découvrez les formats de facturation homologués par l’Administration fiscale : conformité légale, normes obligatoires et outils pour les entreprises.

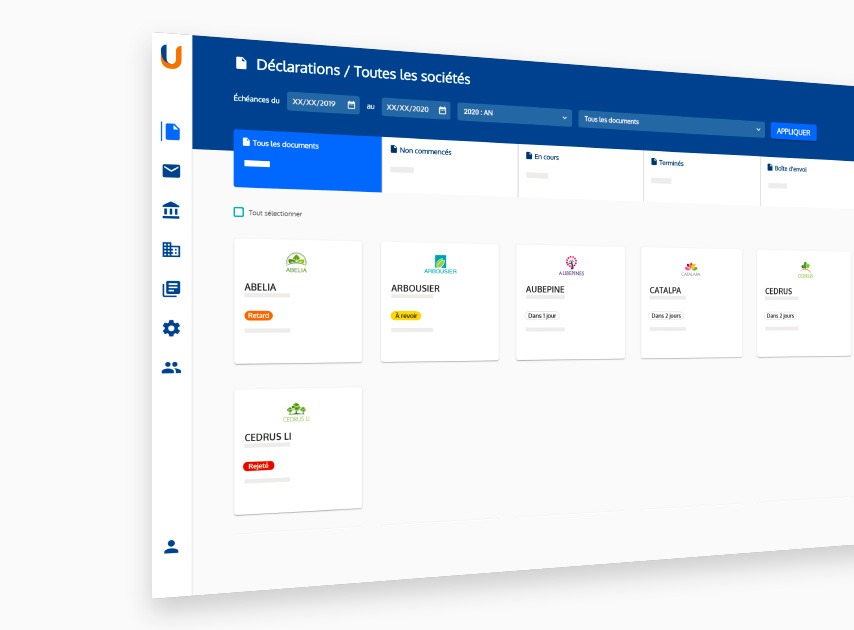

Produire sa liasse fiscale en Saas

L’utilisation d’un logiciel en tant que service (SaaS) pour produire sa liasse fiscale présente plusieurs avantages. Les logiciels en SaaS sont généralement accessibles via un navigateur web, ce qui signifie que vous pouvez y accéder depuis n ‘importe quel appareil disposant d’une connexion Internet. Cela offre une grande souplesse et facilite le travail à distance. De plus, les logiciels en SaaS sont généralement conçus avec une interface conviviale et une prise en main rapide, ce qui réduit les besoins de formation. Les logiciels en SaaS sont également conçus pour être hautement évolutifs, ce qui signifie qu’ils peuvent rapidement s’adapter à vos besoins croissants en termes d’utilisateurs, de capacité de stockage ou de trafic. Automatiser ses déclarations fiscales grâce au Saas : Le Saas est tout particulièrement adapté aux déclarations fiscales. Pour mémoire, la liasse fiscale est un élément incontournable dans la vie des entreprises. Cette liasse est composée du bilan, du compte de résultat et des annexes comptables de l’entreprise. Ces documents, également connus sous le nom de formulaires Cerfa, sont utilisés pour communiquer sur la santé financière de l’entreprise et sont exploitables par tous ses partenaires financiers. Parfois, la production de la liasse fiscale est confiée à un expert-comptable. Il est pourtant possible de la réaliser en interne à condition de disposer d’un progiciel capable d’établir un bilan annuel, voire intermédiaire selon les besoins. Les solutions SaaS, accessibles et sécurisées, automatisent et facilitent la production de ces déclarations. Les points de vigilance à considérer pour réussir son projet : Avant de se lancer dans cette démarche, il est cependant important de prendre en compte plusieurs points clés. Tout d’abord, il est essentiel de disposer d’outils à jour. Les formulaires constituant la liasse fiscale peuvent évoluer d’une année à l’autre, il est donc nécessaire de s’assurer qu’ils sont à jour. Or, les solutions en ligne mettent automatiquement à jour ces formulaires et informent en temps réel des évolutions réglementaires dans ce domaine, ce qui constitue un avantage non négligeable Ensuite, il est important de référencer toutes les sociétés déclarantes. Au cours d’un exercice fiscal, plusieurs événements peuvent survenir tels que des rachats ou des cessions de sociétés, des modifications d’activité ou des changements de numéro Siret. Ces éléments doivent être signalés à l’éditeur (et partenaire EDI) pour garantir que la déclaration et la télétransmission des liasses fiscales soient correctes. Il ne faut pas oublier de prendre en compte tous les exercices comptables. Chaque société déclarante génère un exercice comptable. Si la liasse fiscale est produite pour plusieurs entreprises, il est essentiel de choisir une solution qui permette de gérer les données en multi-sociétés et en multi-utilisateurs afin de faciliter le travail de tous les collaborateurs. La télétransmission de la liasse fiscale est obligatoire, c’est pourquoi il est nécessaire de créer une signature électronique pour sécuriser cette opération. La signature électronique est utilisée pour valider l’échange de données avec l’administration. Les fichiers sont ensuite hébergés via un portail déclaratif dédié et chaque échange est crypté par une procédure unique. Choisir la bonne solution pour produire sa liasse fiscale : Il est souvent difficile de s’y retrouver parmi toutes les déclarations auxquelles les entreprises sont soumises (TVA, IFU, CVAE, etc.) car leurs dates diffèrent. C’est pourquoi le choix d’un progiciel de liasse fiscale et la qualité de l’accompagnement proposé par l’intégrateur sont déterminants. Pour faciliter et sécuriser la production des bilans, la solution Web ULOA proposée par MATA offre un périmètre fonctionnel complet et une assistance précieuse en gérant les nombreuses échéances réglementaires. Un workflow de suivi et des alertes push sur les dates limites permettent aux sociétés de mieux appréhender leurs obligations fiscales. Grâce à une navigation web optimisée et un service SaaS de qualité et hautement sécurisé, délivré depuis des plateformes d’hébergement localisées en France, produire ses déclarations fiscales n’a jamais été aussi simple ! Pour en savoir plus sur ULOA, contacter le 0806110020.

Facturation électronique : bientôt obligatoire dans toute l’Europe ?

Fin décembre 2022, la Commission européenne a proposé un projet de directive relatif à la TVA à l’ère du numérique (VIDA pour VAT in the digital age). Il comprend notamment la généralisation de l’obligation de facturation électronique à toute l’Union européenne. Alors que les entreprises françaises se préparent à l’obligation progressive de la facturation électronique entre entreprises en 2024, la Commission européenne réfléchit de son côté à rendre également obligatoire « l’e-invoicing » à travers toute l’Union européenne. Si cette obligation n’est pour l’instant qu’à l’état de projet (baptisé VIDA pour VAT in the digital age, soit la TVA à l’ère du numérique), elle pourrait bien voir le jour prochainement, étant donné que les Etats membres semblent atteindre le consensus (à part quelques points qui font encore l’objet de frictions). Mais qu’est-ce que cela changerait pour les entreprises européennes ? Facturation électronique imposée pour les flux intracommunautaires Le projet de directive, s’il est adopté, fera évoluer différents éléments relatifs à la facturation électronique. « Dès 2024, les Etats membres pourront imposer la facture électronique sur leur territoire sans demander une dérogation à la Commission européenne, comme c’est le cas aujourd’hui », rapporte Christiaan Van Der Valk, VP stratégie et réglementation chez l’éditeur de logiciel Sovos. Ainsi, la facturation électronique pourrait plus facilement se généraliser à travers toute l’Union européenne. Et ce d’autant plus que ce projet de directive prévoit la suppression de l’obligation d’obtenir l’acceptation du client afin de pouvoir émettre et transmettre une facture électronique. Par ailleurs, dès 2028, la définition-même de la facturation serait modifiée : toute facture s’entendrait comme électronique, sauf dans les Etats membres qui souhaiteraient toujours accepter dans leurs lois des factures papier. « Pour les flux intracommunautaires, la facturation électronique sera imposée, couplée à une obligation de reporting en temps quasi réel », ajoute Christiaan Van Der Valk. Pour les flux domestiques, les Etats membres pourront aussi imposer une obligation de reporting. De quoi favoriser les rentrées d’argent fiscal. La France, cap pour les groupes internationaux Les entreprises françaises sont-elles concernées par ce projet de directive VIDA étant donné qu’elles vont prochainement être soumises à l’obligation de transmettre et recevoir des factures uniquement sous format électronique (mais aussi de transmettre des informations complémentaires à l’administration fiscale) ? Laurent Chetcuti, avocat associé chez KPMG Avocats, constate que les groupes internationaux utilisent la France comme pilote pour étendre la facturation électronique de manière harmonisée dans l’ensemble de leurs filiales. « La grande information que donne VIDA c’est que le modèle de facturation électronique français est aujourd’hui considéré comme le modèle qui est le plus abouti pour les besoins de l’administration fiscale. Il donne un cap aux groupes qui le déploient petit à petit », estime-t-il. Christiaan Van Der Valk met cependant en avant une mesure qu’il s’agirait de prendre en compte dès maintenant : « Dès 2024, si le projet voit le jour, la facture électronique devra consister en un fichier structuré. Les formats hybrides ne seront pas acceptés comme c’est le cas en France ». Fichier structuré Ainsi, même si l’obligation française n’entre pas en contradiction avec la proposition de la Commission européenne, il serait judicieux de se préparer dès maintenant à émettre et recevoir un format de facture électronique qui soit valide également dans l’Union européenne. Pour cela, les factures devraient contenir l’ensemble des mentions fiscales et relatives à la TVA obligatoires et non pas uniquement les seules données à transmettre à l’administration fiscales, comme le prévoit la réglementation françaises. Notons de plus que dès 2028 trois nouvelles mentions obligatoires devraient figurer sur les factures si le projet de directive voit le jour, à savoir l’IBAN du fournisseur, la date d’échéance du paiement et le numéro de la facture initiale en cas d’avoir. Autant répondre aux obligations de la loi française en respectant dès à présent aux obligations européennes qui verront sans doute le jour. Un partenaire certifié PEPPOL Cela doit sans conteste entrer en compte dans le choix de son partenaire. Pour Laurent Chetcuti, c’est le point le plus important de la réforme de la facturation électronique en France : « Il faut un moment de pause et de respiration pour savoir quel partenaire choisir en prenant en compte différents paramètre comme le coût, la mise en place, le spectre couvert, etc ». Il s’agit donc aussi de questionner les partenaires éventuels sur leur connaissance de VIDA et leur conformité aux normes européennes qui seraient exigées si le projet de directive était validé. Il peut notamment être judicieux de s’assurer qu’il est certifié PEPPOL (Pan-European public procurement on-line soit le marché public paneuropéen en ligne) et peut donc utiliser le réseau d’échange de données implanté dans plusieurs pays européens, PEPPOL. Source : DAF MAG