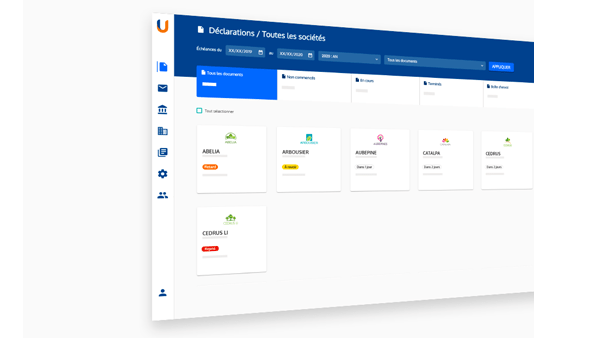

Vos déclarations fiscales full WEB avec ULOA by INVOKE !

100% web et simple d’utilisation, ULOA est le logiciel de liasse fiscale qui vous permet de répondre aux obligations déclaratives en toute sérénité. L’évolution des technologies et des modes d’usage amènent aujourd’hui l’éditeur Invoke à envisager l’arrêt d’Exploreur, au profit de l’offre Uloa, solution moderne et performante basée sur les toutes dernières technologies en matière de service Saas et d’approche ergonomique. Avec Uloa, le parcours utilisateur est repensé pour être plus fluide et en cohérence avec les étapes de la campagne fiscale. Plus de 200 entreprises et groupes ont déjà pu apprécier la simplicité et la richesse fonctionnelle d’Uloa ainsi que le confort apporté par une solution Saas. Après 3 campagnes fiscales parfaitement maitrisées, nous vous encourageons à évoluer dès maintenant sur Uloa et ainsi tirer profit de ses nombreux avantages en prévision de votre prochaine campagne fiscale : Tableaux de bord par étape jusqu’à la réception DGFIP, Pilotage par échéances, Navigation web multi-onglets. La solution Invoke Exploreur restera maintenue jusqu’au 31 décembre 2024. L’éditeur continuera donc à assurer les mises à jour règlementaires pour les millésimes 2023 et 2024 et l’assistance téléphonique jusqu’en janvier 2025 pour permettre à nos utilisateurs TVA d’effectuer en toute sérénité la télétransmission de leur déclaration de TVA de décembre. Pour ceux d’entre vous qui n’ont pas encore assisté à une démonstration d’Uloa, nous les invitons à réserver les dates du 18 octobre 2022 dans leur agenda. Contactez MATA pour en savoir +

Pourquoi MATA a opté pour une solution de ticketing ?

Un outil de ticketing est un logiciel de gestion des incidents, demandes ou anomalies. Généralement accessible en ligne, son principe consiste à enregistrer la demande ou le signalement d’un utilisateur (création d’un ticket), puis, pour les techniciens de l’assistance, à mettre à jour l’avancement de sa résolution, et ce jusqu’à sa clôture. Toujours soucieux d’améliorer son service, Mata a choisi d’implémenter son portail web de gestion des tickets. Quels sont les principaux avantages que nous y avons trouvés ? Le ticketing permet de hiérarchiser les demandes : Chaque client a une demande urgente et importante à traiter. Chaque demande mérite une attention particulière mais nous en recevons beaucoup et nous ne pouvons pas les traiter toutes en même temps. Il est indispensable de pouvoir prioriser celles qui nécessitent une attention particulière. Notre portail web nous permet de collecter, prioriser et suivre les tickets. Il augmente notre productivité, réduit les délais de résolution, valorise le travail de l’équipe et augmente la satisfaction de nos clients. Le ticketing facilite la communication : Le niveau d’exigence des utilisateurs et clients augmente sans cesse. Chacun s’attend désormais à une réponse rapide à ses demandes, ne serait-ce que pour s’assurer de leur bonne prise en compte. Un outil de ticketing nous permet d’informer nos clients rapidement et sans effort de toutes les actions consécutives à leurs demandes en automatisant des notifications à chaque changement de statut. Le ticketing permet un travail collaboratif : Parfois, ce n’est pas l’assistance qui pourra traiter la demande ou le problème car elle doit faire appel à des experts internes. Plusieurs membres de l’équipe peuvent travailler de manière transparente à la résolution d’un même problème. De plus, le partage d’information évite les ruptures de service en cas d’absence d’un membre de l’équipe. Le ticketing historise les échanges : Le logiciel de ticketing trace et horodate les événements, puis les historise de sorte qu’à tout moment il est simple de revenir sur une demande ancienne. Cette historisation permet d’identifier les problèmes récurrents, de retrouver comment résoudre un problème répertorié, et surtout de se souvenir de ses échanges avec ses clients. Vous pouvez dès à présent accéder à notre portail de gestion des tickets avec votre adresse mail, pour peu qu’elle existe déjà dans le système. Dans le cas contraire, merci de nous communiquer par mail les adresses courriel des principaux contacts susceptibles de contacter l’assistance à : support@mata-conseil.fr Le portail est accessible à l’adresse suivante : https://espaceclient.mata-cloud.fr/public/ticket/index.php* Vous pouvez également télécharger notre didacticiel pour vous rendre autonome sur la création et le suivi de vos tickets en cliquant ici. Contactez MATA pour en savoir +

MATA IO est référencé à l’Union des Groupements d’Achats Publics (UGAP) via le marché SCC

Toutes les solutions MATA IO sont maintenant disponibles via l’UGAP, la seule centrale d’achat publique généraliste en France qui facilite la vie des acheteurs. Quels avantages pour les acheteurs publics ? L’UGAP est un établissement public à caractère industriel et commercial, qui au travers d’appels d’offres, sélectionne des solutions destinées aux acheteurs publics et en facilite l’accès. L’UGAP opère en achat pour revente et assure ainsi la relation commerciale tout au long du parcours d’achat, du devis à la facturation. Elle joue un rôle de grossiste qui permet de se passer de tout appel d’offres. Le référencement de MATA IO sur l’UGAP permet donc : D’oublier les contraintes et exigences de certains marchés publics en rendant accessibles les solutions MATA IO directement sur le portail de l’UGAP sans appel d’offres ; D’utiliser un outil de mise en œuvre des politiques publiques simple et sécurisé ; De bénéficier du label « Relations Fournisseurs et Achats Responsables » attribué par l’UGAP, car 83% des marchés comportent aujourd’hui une disposition RSE (Responsabilité sociétale des entreprises*). Quelles solutions MATA IO sont disponibles via l’UGAP ? La suite MATA IO offre des fonctionnalités de contrôle automatisé des paiements en particulier des coordonnées payées, avec des sécurités de blocage des ordres malveillants. Cette suite est aujourd’hui disponible pour toutes les typologies de clients UGAP : collectivités territoriales, administrations et les établissements publics de l’Etat, secteur social ou établissements publics de santé. Elle peut être proposée de manière modulaire pour compléter un existant : MATA IO Bank Suite Ou de manière intégrée pour offrir un espace sécurisé unique de l’application métier jusqu’aux banques : MATA IO Secure e Link Le référencement de MATA IO à L’UGAP permet d’accéder à toutes nos solutions à un tarif dédié aux acteurs des marchés publics & public-privé, tout en garantissant d’obtenir le niveau de service attendu, dans un cadre défini et sécurisé. Pourquoi l’UGAP a référencé la solution MATA IO? La Société MATA dispose d’un historique financier et administratif en adéquation avec les attentes de l’UGAP. Nous avons relevé quatre caractéristiques incontournables : MATA est éditeur de la solution MATA IO, La solution MATA IO est originale, Le catalogue produit est étoffé et dynamique, toujours en adéquation avec les réglementations, La société MATA est financièrement fiable, elle s’appuie sur un actionnariat stable et indépendant, et dispose notamment d’une cotation crédit Banque de France Excellente + 1. Visitez le site de l’UGAP : https://www.ugap.fr pour en savoir + ! *RSE c’est la contribution des entreprises aux enjeux du développement durable. En savoir plus sur source (https://www.economie.gouv.fr/entreprises/responsabilite-societale-entreprises-rse) *Cette solution logicielle MATA IO appartient à la bibliothèque d’éditeurs de SCC, titulaire d’un marché avec l’UGAP. Contactez MATA pour en savoir +

La fraude en entreprise en quelques chiffres

En 2021, 1 entreprise française sur 4 a subi une fraude avérée. Les entreprises ne sont plus à l’abri de tentatives de fraude, voire de subir un préjudice. La crise Covid-19 a-t-elle accentué le risque de fraude pour les entreprises ? Le Baromètre Fraude et Cybercriminalité 2021 de Euler Hermès dénotent les statistiques alarmistes suivantes : 2 entreprises sur 3 ont subi au moins une tentative de fraude dans l’année 1 entreprise sur 5 a subi plus de 5 attaques ; 33% des entreprises victimes de fraude ont subi un préjudice supérieur à 10 K€, et 14% ont subi un préjudice supérieur à 100 K€ ; Effet Covid-19 : près d’une entreprise sur deux a remarqué une recrudescence des attaques suite à la généralisation du télétravail. Des tentatives de fraude en entreprise récurrentes 28% des entreprises déclarent avoir subi au moins une fraude avérée en 2021 : en d’autres termes, les fraudeurs parviennent à leurs fins environ toutes les 4 tentatives. Quant au coût de la fraude, cette dernière est en pleine croissance : 33% des entreprises victimes d’une fraude déclarent un préjudice supérieur à 10 K€. Plus inquiétant encore, 14% des entreprises déclarent un préjudice supérieur à 100 K€. La fraude et la cybercriminalité menacent la pérennité des entreprises françaises. Un constat alarmant dans le contexte d’incertitude sanitaire et économique actuel, qui pèse toujours sur les perspectives des entreprises. La crise Covid-19, catalyseur du risque de fraude et de cybercriminalité ? Près d’une entreprise sur deux a remarqué une recrudescence particulière du nombre d’attaques suite à la généralisation du télétravail. Un cadre qui peut en effet paraître plus propice à la fraude et à la cybercriminalité, surtout dans un contexte qui a poussé les entreprises à une adaptation très rapide et donc potentiellement moins contrôlée. Mais les entreprises ont-elles pris les mesures nécessaires pour renforcer leurs défenses face au risque de fraude en contexte de crise Covid-19 ? Quel est le top 5 des tentatives de fraude en entreprise ? 3 entreprises sur 4 observent une augmentation du nombre de tentatives de phishing, qui consiste à récolter des données sur un utilisateur pour ensuite usurper son identité en vue de détourner des fonds. Quelles sont ces tentatives ? La fraude au faux président (47%) : la fraude au président est la fraude la plus subie par les entreprises La fraude aux faux fournisseurs (46%) L’usurpation d’identité (38%) : l’usurpation d’identité reste une technique plébiscitée par les fraudeurs L’intrusion dans les systèmes d’information (32%) La fraude aux faux clients (25%) Plus de 6 entreprises sur 10 n’ont pas alloué un budget spécifique pour lutter contre la fraude et la menace cyber. Il existe des solutions informatiques de lutte contre la fraude aux règlements frauduleux comme MATA IO Bank Suite qui contrôle vos tiers et vos fichiers de paiement avant envoi en banque. Si vous voulez en savoir plus sur l’offre MATA IO, nous pouvons organiser un webinar. Alors, contactez- nous au 0 806 110 020 !

SAGE XRT Advanced pour simplifier sa gestion de trésorerie

Nous avons interviewé Damien Noël et Adrien Weber, consultants Finance chez MATA sur le déploiement de Sage XRT Advanced : une solution full web de gestion de trésorerie. Depuis plus de 15 ans, Damien Noël (DN) officie chez MATA en qualité de consultant et de chef de projet Finance. Diplômé en comptabilité, Damien maitrise parfaitement les métiers de la trésorerie et peut répondre aux différentes problématiques du client. Il en est de même pour Adrien Weber (AW), issu d’une formation en audit et contrôle de gestion, qui a intégré l’équipe MATA il y a 4 ans de cela, pour accompagner les entreprises dans la mise en œuvre de logiciels financiers. MATA : distributeur de produits SAGE MATA a été créé en 1999 après la reprise de l’agence CERG FINANCE par des salariés. Editeur spécialiste de la sécurisation des tiers et règlements, MATA est également intégrateur de solutions de trésorerie, de liasse fiscale et de frais professionnels. Sage XRT Advanced, Sage XRT, Sage FRP 1000 Trésorerie et Sage FRP 1000 Immobilisations font partie du catalogue des solutions proposées par MATA. Sage XRT Solutions : une solution complète de trésorerie, de paiement et de communication bancaire. DN : « Connaitre sa situation précise de trésorerie, dès lors qu’on a plusieurs sociétés, plusieurs banques et devises, c’est très difficile à construire sans logiciel. Or la trésorerie qui n’était plus un sujet dans les entreprises l’est redevenue parce que la situation s’est tendue pour certaines d’entre elles. Et, on ne peut pas prendre les bonnes décisions sans connaître sa situation financière. » AW : « Rechercher manuellement de l’information financière sur des portails, c’est fastidieux. En revanche, si on ne les a pas, on pilote à vue. La digitalisation de sa trésorerie permet de sécuriser cette collecte d’informations ». Aujourd’hui, le pilotage d’une entreprise et la prise de décision se font après analyse de la situation du cash. La gestion est largement optimisée si toutes les informations nécessaires sont disponibles et lisibles en permanence. Destinée aux trésoriers et directions financières, Sage XRT Solutions est composée d’un ensemble de solutions collaboratives qui vous apporte une offre complète et modulable pour gérer votre trésorerie. Sage XRT Advanced (SXA) : la solution cloud innovante de trésorerie Solution complète et flexible, bien adaptée aux contextes internationaux, SAGE XRT ADVANCED permet de maîtriser ses liquidités réelles et prévisionnelles sur l’ensemble du périmètre groupe, de piloter la trésorerie nette et de prendre les bonnes décisions. DN : « Si le métier reste le même, la technologie a évolué pour moderniser le logiciel et le rendre plus performant. La gestion se réalise via une interface web avec une url et un simple navigateur. La prise en main est très facile ; nous gagnons en efficacité et en compréhension. Le système de filtrage des données que nous voulons voir afficher est tout aussi pratique. Nous pouvons créer nos propres indicateurs et modéliser les données. » AW : « Dans l’ancienne génération du produit, nous récupérions d’abord l’information et ensuite nous analysions les données. Aujourd’hui, l’analyse se fait en live, ce qui génère un gain de temps énorme. Dans la nouvelle génération de Dashboard, nous ajoutons les différents KPI’S, nous pouvons créer des indicateurs accessibles par catégorie d’utilisateurs. MATA a choisi Microsoft Azure pour héberger la solution, car il est parfaitement adapté aux développements Windows. C’est grâce au cloud de MICROSOFT très réputé pour son niveau de sécurité que MATA peut s’engager sur des taux de disponibilité élevés. Les clients bénéficieront de données sécurisées et sauvegardées, ce qui n’est pas toujours le cas lorsque le client internalise son informatique. MATA peut aussi associer le contrôle des tiers et des IBAN à la signature bancaire SAGE XRT. Le choix de combiner la plate-forme SXA et les services d’hébergement et de sécurité de MATA apporte donc une garantie de sécurité maximale, de souplesse et un vrai gain de productivité. Pourquoi choisir de travailler avec MATA ? Acteur spécialisé dans les métiers de la finance et de la sécurité, MATA a la gestion de trésorerie dans son ADN. Sur le marché, il y a peu de spécialistes de ce niveau-là. DN : « Notre atout est la proximité avec le client et la réactivité. Mais également, une excellente technicité. D’une manière générale, quand nous collectons des informations, nous procédons de façon sécurisée avec des échanges cryptés par exemple. La sécurité passe par des process à respecter et un encadrement contrôlé. » AW : « Nous guidons nos clients sur les bonnes pratiques et les process de mise en place de la solution de trésorerie. Nous avons l’expérience des problématiques techniques, ce qui nous permet de détecter les éventuels problèmes à venir et de les régler. » Quelles sont les entreprises que vous adressez avec la solution SXA ? DN : « Nous nous apercevons que ce produit n’est pas réservé aux grandes structures. De petites structures qui veulent s’organiser peuvent être intéressées, comme nous avons pu le constater lors de nos premières ventes. » AW : « Mais SXA convient bien aussi aux entreprises structurées en groupe qui ont à gérer leurs activités avec plusieurs banques dans plusieurs pays. Les relevés de comptes internationaux SWIFT sont intégrés directement. Les formats internationaux de virements sont également bien gérés. » Client SAGE ou non, la plateforme convient à toutes les structures. MATA étudie la situation de votre entreprise afin de vous proposer la solution qui vous est adaptée. Le déploiement Sage XRT Advanced chez le client La phase primordiale pour le déploiement du logiciel est la réalisation d’un audit permettant de recenser l’existant dans l’entreprise et de collecter les objectifs d’amélioration pour ensuite les mettre en œuvre dans le progiciel. DN : « Nous pouvons avoir le meilleur logiciel du monde mais si nous n’avons pas défini les objectifs et le mode opératoire, ça ne fonctionnera pas. » AW : « La mise en œuvre est aussi importante que le choix du logiciel. Nous analysons le volet technique avec le client et nous optons soit pour le full web soit pour le mode on-premise. Ensuite nous proposons un planning de déploiement en fonction des objectifs définis avec le client. Après la mise en production de l’outil, nous formons le client pour

Quelles sont les étapes pour produire sa liasse fiscale ?

La liasse fiscale est composée Bilan + compte de résultat + annexes comptables. Ces documents sont normalisés, il s’agit de documents CERFA, et du fait sont exploitables par tous les partenaires financiers de l’entreprise, et c’est d’ailleurs un document important de la communication financière de l’entreprise. Il faut savoir que la liasse fiscale qui est fréquemment sous-traitée à l’expert-comptable peut être réalisée assez facilement en interne pour peu que vous disposiez d’un progiciel qui vous permettra de produire le bilan une fois par an, mais aussi des situations intermédiaires, à la fréquence souhaitée. Quelles sont néanmoins les questions à se poser avant de se lancer dans la production de sa liasse fiscale ? 1. AI-JE VÉRIFIÉ QUE MES DOCUMENTS ET MON LOGICIEL SONT A JOUR ? D’une année à l’autre, les formulaires d’une liasse fiscale sont susceptibles d’évoluer. Il est nécessaire de vérifier que l’on produit ses états fiscaux dans le bon millésime. Si on choisit une solution WEB comme ULOA par exemple, les formulaires seront automatiquement mis à jour. Vous serez également informés en temps réel des évolutions règlementaires. 2. AI-JE PENSÉ À RÉFÉRENCER TOUTES LES SOCIÉTÉS DÉCLARANTES ? Un exercice fiscal c’est long, et il peut s’en passer des choses : Rachat ou cessions de sociétés, changement de SIRET… Evènements qu’il faudra remonter à l’éditeur, qui sera également votre partenaire EDI. Celui-ci mettra à jour le périmètre des sociétés déclarantes pour permettre la télétransmission de vos liasses fiscales. 3. AI-JE CRÉÉ TOUS MES EXERCICES COMPTABLES ? Un exercice comptable doit forcément être créé pour chacune de vos sociétés déclarantes. Si vous produisez votre liasse fiscale pour un grand nombre de sociétés, vous avez la possibilité de créer des exercices en multi-sociétés. Cette opération peut facilement être réalisée sur la base d’une société modèle. Une solution comme ULOA, par exemple, offre un réel confort de travail pour les collaborateurs comptables et superviseurs, car elle permet une gestion des données en multi-sociétés et en multi-utilisateurs. 4. AI-JE PENSÉ À CHANGER LE FORMAT D’IMPORT DE MA BALANCE COMPTABLE ? Lorsque vous importez des données qui proviennent de votre logiciel de comptabilité, il est nécessaire de définir un format d’import. Théoriquement c’est le même que pour l’exercice précédent, sauf si vous avez changé de logiciel de comptabilité depuis. Dans ce cas, il faudra procéder à un changement de format d’import. Mais, ce n’est pas très compliqué : la balance comptable qui est la matière première de la liasse se récupère par interface ou par un copier-coller. C’est à la portée de n’importe quel comptable, pas besoin du service informatique pour ça. 5. AI-JE BIEN CRÉÉ MA SIGNATURE ÉLECTRONIQUE, NÉCESSAIRE À LA TÉLÉTRANSMISSION DE LA LIASSE FISCALE ? La télétransmission est obligatoire. Pour télétransmettre vos états fiscaux en toute sécurité, il est nécessaire de créer votre signature électronique pour valider l’échange de données entre votre solution de déclarations fiscales et la DGFiP. Ensuite, vos fichiers sont hébergés dans un portail déclaratif dédié. Chaque échange de données est crypté par une procédure unique. La télétransmission se fait simplement et l’archivage est réalisé par l’éditeur 6. AI-JE PENSÉ À VÉRIFIER LA DATE LIMITE DE DÉPÔT DE MA LIASSE FISCALE ? Pour la majorité des entreprises qui clôturent leur exercice le 31/12, le dépôt de la liasse se fait le 30 avril de l’année suivante. On peut noter cependant, que généralement, la DGFiP octroie un délai supplémentaire de quelques jours à toutes les entreprises qui effectuent leur déclaration par voie électronique. Néanmoins, toutes les déclarations, et je pense à la TVA, l’IFU, la CVAE, ne se font pas à la même date. Et si vous travaillez sur un grand nombre de sociétés, vous aurez probablement à gérer un grand nombre d’échéances. Et, c’est pourquoi dans ULOA, qui permet de répondre à l’ensemble des obligations déclaratives, vous disposez d’un workflow de suivi spécialement pensé pour les échéances fiscales, et vous êtes assisté grâce à des alertes push pour les dates limites de dépôt. Donc ce qu’il faut retenir, c’est que la meilleure solution pour automatiser la production de ses déclarations, consiste en une a solution 100% WEB, accessible depuis tous les navigateurs et complètement sécurisée avec des données hébergées dans des datacenter en France. Pour en savoir plus sur ULOA, contactez- nous au 0 806 110 020 !

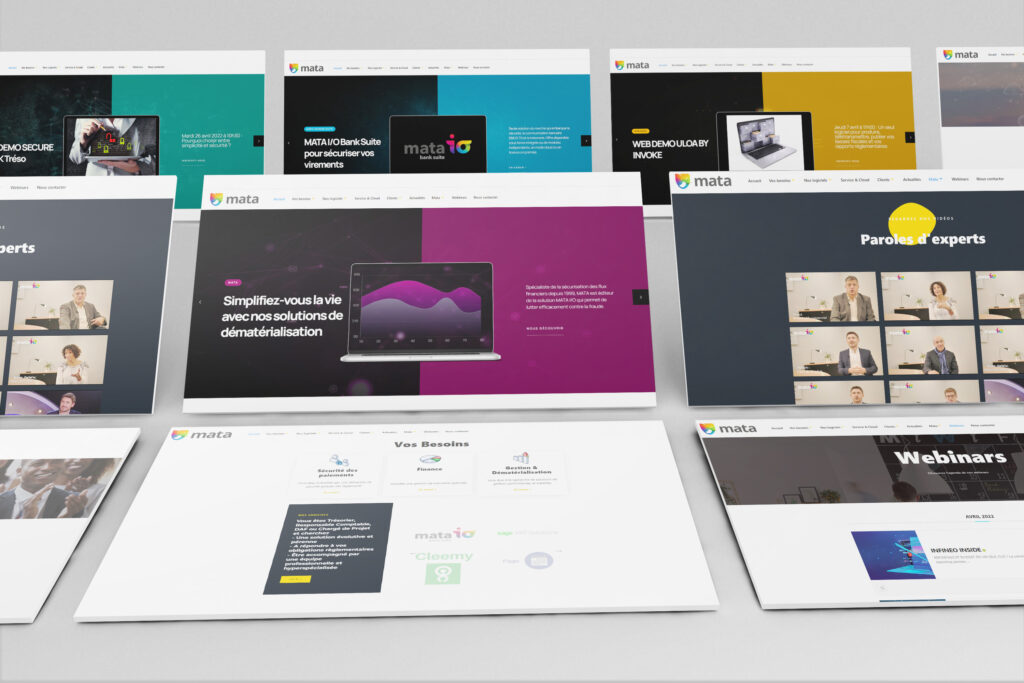

Nouveauté pour le printemps : la refonte du site internet MATA

Dans la continuité de l’évolution de son image de marque et de son identité visuelle, MATA a repensé et transformé son site internet. A contrario d’un bon logo qui peut ne jamais prendre de ride avec le temps, le web est en perpétuelle évolution et nécessite de redoubler d’efforts pour ne pas être dépassé technologiquement. Avoir un site internet obsolète peut avoir un impact négatif sur son image et donc sur son entreprise. Pourquoi cette refonte de site internet pour MATA ? Si le logo est l’identité d’une marque, son site internet est la représentation en ligne de son produit. Après avoir redesigné notre identité visuelle, cela coulait de source d’intégrer cette nouvelle identité dans nos différents supports de communication : site internet, réseaux sociaux, newsletter, PowerPoint, signature mail, etc… Immédiatement après s’est posé la question du design du site dont les contenus étaient régulièrement mis à jour, mais dont l’ergonomie était devenue vieillissante. Comme le disait cet anonyme @leblancstartup : « Une interface utilisateur est comme une blague : si on doit l’expliquer c’est qu’elle n’est pas si bonne. » Un besoin de design plus attrayant et ergonomique pour le site MATA. Si notre site actuel donne les réponses sur nos différentes offres de services, il n’en demeure pas moins qu’il commence à dater visuellement en ne répondant plus aux standards graphiques de notre secteur d’activités. Nous avions besoin d’améliorer le design du site mais également de travailler son ergonomie et sa navigation. Pour cela, nous devions prendre en compte l’expérience utilisateur de tout un chacun. Qu’est-ce que l’expérience utilisateur ? L’expérience utilisateur (en anglais, user experience, abrégé UX) est la qualité du vécu de l’utilisateur dans des environnements numériques ou physiques. C’est une notion de plus en plus courante, là où l’on utilisait encore récemment, les notions d’ergonomie des logiciels et d’utilisabilité. Nous souhaitions d’abord répondre à cette question : Est-ce possible de comprendre le site du premier coup d’œil ? C’est devenu indispensable, car les utilisateurs ne vont plus perdre de temps sur un site où ils ne sont pas sûrs de trouver la solution à leur problème. L’interface web du site n’est pas pensée comme une relation entre un humain et un outil, mais plutôt entre un utilisateur et MATA derrière l’outil. Nous avons confié ce challenge à l’agence de communication LA PLUME qui a mis en musique notre demande : des entrées de navigation différentes en fonction de la personnalité de l’internaute, de l’interactivité pour être au plus près de nos clients, de l’expérience utilisateur pour de l’engagement émotionnel. Un changement vraiment radical dans cette refonte de site internet ! Bonne navigation !

Mata est devenu tiers prestataire habilité Diamond

Sur proposition de la Société Générale qui a soumis notre candidature, SEPAmail.eu nous a attribué le statut de TIERS PRESTATAIRE HABILITÉ DIAMOND afin de pouvoir demander par nous-même des ICQX. Concrètement, nos clients n’auront plus à signer de contrat avec une banque pour adhérer au dispositif SEPAmail Diamond ce qui va grandement faciliter leur mise en route, notamment de ceux qui ne sont pas clients des banques adhérentes. Pour mémoire, le service SEPAmail Diamond permet d’acheminer des demandes de vérification d’IBAN pour un tiers société ou particulier. Lors de chaque création ou modification de tiers, notre solution antifraude MATA IO va générer une requête sous forme d’API pour permettre une validation automatique du tiers après réception du retour instantané de SEPAmail Diamond. Ce nouveau mode opératoire va permettre aux clients de contractualiser avec un seul acteur, à savoir MATA qui opère pour le compte de la SG, sans pour autant leur imposer d’ouvrir un compte à la banque. Nous sommes convaincus que cette solution est extrêmement facilitante et qu’elle va rendre le service de vérification des IBAN accessible au plus grand nombre. Venez découvrir les bénéfices du service SEPAmail Diamond dans le cadre d’un webinar. Alors, contactez- nous au 0 806 110 020 !

Comment définir un workflow de signature sûr et efficace ?

Signataires absents ou occupés, signatures conjointes contraignantes, comment garder un bon niveau de contrôle sans bloquer les règlements ? 4 pistes pour mieux organiser vos signatures : Identifier les catégories de paiement pour y associer les signataires appropriés Selon votre activité et votre organisation interne, définissez quelle(s) personne(s) sont à même de valider chaque type de règlement : fournisseurs français, fournisseurs étrangers, salaires, etc. Définir un workflow de validation obligatoire mais suffisamment souple pour être mis en pratique Choisissez un mode de signature approprié pour chaque type de paiement : signature unique (1 seule signature requise), signature conjointe (2 signatures obligatoires), collège de plusieurs signataires (avec signature unique ou conjointe). Prévoyez ensuite suffisamment de signataires à chaque niveau. Constituez un panier de signataires assez nombreux pour assurer la signature d’au moins 2 d’entre eux en cas d’absence. Utiliser les fonctionnalités des outils de trésorerie pour articuler validation interne et signature bancaire Votre Direction souhaite valider les ordres en dernier recours, mais avec l’assurance que des contrôles ont été faits en amont ? La signature interne permet un premier niveau de validation avant la signature bancaire des dirigeants. Ou à l’inverse, la signature interne peut également intervenir après la signature bancaire, dispensant ainsi la Direction des dispositifs contraignants de signature bancaire (token/clé de signature, poste fixe, etc.). Utiliser les nouveaux outils pour faciliter la signature Les nouvelles générations de logiciels 100% web sont accessibles à tout moment depuis des dispositifs mobiles. Si les normes bancaires ne permettent pas encore de s’affranchir des token ou clés de signature, l’utilisation des nouveaux outils combinée à l’articulation des procédures de signature interne et bancaire permettent une grande souplesse dans la validation des ordres. En résumé, définir une organisation optimale en amont permet d’éviter les contournements de procédure – et les failles de sécurité qui en découlent. Car, faut-il le rappeler, une clé de signature et un mot de passe sont strictement personnels et confidentiels ! Si vous voulez en savoir plus sur l’offre MATA IO, nous pouvons organiser un webinar. Alors, contactez- nous au 0 806 110 020 !

Avec GEC Connect, gérez le processus « order to cash » en un seul clic !

Modifiez, valorisez et exportez toutes vos écritures dans votre comptabilité en mode full web. Nous avons échangé avec Valérie Konarski, Directrice BU Finance chez Dimo Software, partenaire de Mata depuis plus de 15 ans sur l’automatisation des opérations comptables. Leurs solutions se complètent parfaitement : accompagnement, amélioration continue et performances en mode full web, une collaboration gagnant-gagnant qui permet surtout aux clients d’atteindre un niveau d’efficacité et de satisfaction optimal, quel que soit leur environnement technique initial. Le groupe Dimo Software en quelques mots Dimo Software est éditeur de logiciels, intégrateur et distributeur de solutions qui complètent la ligne de service de Mata, notamment en termes de gestion de trésorerie. Ces solutions logicielles, s’intègrent aux ERP des entreprises et permettent d’importer de manière automatisée tous types de fichiers : voyages, notes de frais, gestion de maintenance assistée (GMAO), business Analytics, CRM et gestion de la relation clients, GED et bien sûr solutions de trésorerie… GEC Connect et Cash on Time, des logiciels innovants Mata sécurise la gestion des devises, du change et des opérations de trésorerie, mais avant de procéder à cette étape, il faut récupérer cette trésorerie. Deux logiciels full web et full Saas sont alors utilisés par Mata et Dimo Software : GEC Connect: ce logiciel, générateur d’écritures comptables, permet l’automatisation et la comptabilisation automatique des flux dans l’ERP sur n’importe quel système d’exploitation. Téléphonie, essence ou même e-commerce, il supprime les saisies manuelles en se basant sur le relevé de compte. Cash on Time: le logiciel d’allocation et lettrage automatique des flux. Il permet de contrôler et pointer les paiements par rapport aux factures de manière automatisée pour 70% à 90% du poste. Au-delà du gain de fiabilité, cela garantit une économie de temps de travail considérable, une comptabilité à jour et une standardisation optimale des process. Ces logiciels intelligents s’enrichissent à l’usage de connaissances grâce à l’intelligence artificielle, augmentant ainsi le score de lettrage au fil du temps. Ecritures, factures et règlements ainsi traités permettent aux équipes de se recentrer sur des tâches à forte valeur ajoutée et, de réduire les en-cours clients : la durée de recouvrement des créances diminue en moyenne de 5 points. C’est avec cette volonté d’optimisation, de gain de temps, de qualité, que Dimo Software propose au sein de la brique Cash on Time, un service automatisé de recouvrement des créances. En plus des fonctionnalités courantes, ici on va scénariser, segmenter et opter pour une variation du risque selon les comptes clients. Le flux est couvert jusqu’au paiement final en ligne, proposé via un portail dédié. Un partenariat solide pour des solutions sur-mesure accessibles et incontournables L’association de Mata et Dimo Software permet aux deux partenaires de proposer tout ou partie des fonctionnalités en s’appuyant sur : La parfaite connaissance de leurs clients, équipés d’autres solutions proposées ou éditées par ces deux fournisseurs, L’expertise finance de Mata, qui permet d’optimiser tous les process et d’automatiser la comptabilisation d’un maximum d’éléments, souvent plus que prévu ! La gestion en mode projet des dossiers avec une véritable assistance au démarrage, Le professionnalisme des équipes parfaitement formées sur le sujet et ayant une bonne connaissance des ERP du marché, La réactivité de la hotline. Pour conclure, Valérie Konarski appuie que « La possibilité de déployer ces solutions à l’international comme en Europe, en s’appuyant sur un processus complet « order to cash », avec une seule interface full web et full Saas, en vue de diminuer les impayés tout en fidélisant vos collaborateurs, constitue un projet plus qu’inspirant et un objectif atteignable à court terme. » Si vous voulez en savoir plus, contactez- nous au 0 806 110 020 !