Facturation électronique : enfin un calendrier !

Depuis 2020 déjà, toutes les entreprises doivent éditer des factures numériques afin d’adresser leurs demandes de paiement, via Chorus pro, pour des contrats conclus par l’État, les collectivités territoriales et les établissements publics. Mais l’ordonnance du 15 septembre 2021 prévoit la généralisation de la facturation électronique entre entreprises assujetties à la TVA. Une entrée en vigueur qui sera progressive, en fonction de la taille de l’entreprise. Le périmètre de la facturation électronique entre entreprises La facturation électronique, dite e-invoicing, concerne l’ensemble des opérations d’achats et de ventes de biens et/ou de prestations de services réalisées entre des entreprises établies en France qui sont assujetties à la TVA dès lors qu’il s’agit d’opérations dites domestiques, c’est-à-dire qu’elles concernent le territoire national. Par ailleurs, les entreprises devront transmettre à l’administration fiscale certaines informations (opération appelée e-reporting) relatives à des opérations commerciales qui ne sont pas concernées par la facturation électronique. Sont notamment concernées des entreprises soumises à la TVA en France et qui commercent avec des particuliers et plus largement des non assujettis ou avec des entreprises non établies sur le territoire national. Ces données sont par exemple le montant de l’opération ou le montant de la TVA facturée. Le calendrier de mise en place de la facturation électronique L’ordonnance du 15 septembre 2021 fixe un calendrier progressif de déploiement de la facturation électronique par les entreprises : à compter du 1er juillet 2024 en réception pour l’ensemble des assujettis ; à compter du 1er juillet 2024 en transmission pour les grandes entreprises ; à compter du 1er janvier 2025 en transmission pour les entreprises de taille intermédiaire ; à compter du 1er janvier 2026 en transmission pour les petites et moyennes entreprises et microentreprises. Les obligations d’e-reporting suivront le même calendrier. A savoir : la taille des entreprises qui permettra de les catégoriser sera appréciée au 30 juin 2023 sur la base du dernier exercice clos avant cette date. Les outils de la facturation entre entreprises Pour émettre ou recevoir une facture électronique d’un fournisseur, une entreprise pourra utiliser, au choix : une plateforme de dématérialisation partenaire de l’administration (PDP), c’est-à-dire immatriculée par l’administration fiscale ; cette PDP pourra être la même que celle du fournisseur ou bien une plateforme distincte ; le portail public de facturation Chorus Pro. Les données des transactions d’e-reporting devront elles aussi être transmises par l’entreprise qui réalise l’opération, à l’administration fiscale, par l’intermédiaire d’une plateforme de dématérialisation partenaire de l’administration ou via le portail public de facturation. Contactez MATA pour en savoir +

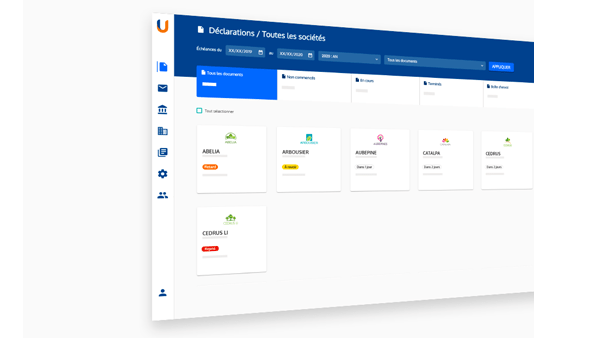

Vos déclarations fiscales full WEB avec ULOA by INVOKE !

100% web et simple d’utilisation, ULOA est le logiciel de liasse fiscale qui vous permet de répondre aux obligations déclaratives en toute sérénité. L’évolution des technologies et des modes d’usage amènent aujourd’hui l’éditeur Invoke à envisager l’arrêt d’Exploreur, au profit de l’offre Uloa, solution moderne et performante basée sur les toutes dernières technologies en matière de service Saas et d’approche ergonomique. Avec Uloa, le parcours utilisateur est repensé pour être plus fluide et en cohérence avec les étapes de la campagne fiscale. Plus de 200 entreprises et groupes ont déjà pu apprécier la simplicité et la richesse fonctionnelle d’Uloa ainsi que le confort apporté par une solution Saas. Après 3 campagnes fiscales parfaitement maitrisées, nous vous encourageons à évoluer dès maintenant sur Uloa et ainsi tirer profit de ses nombreux avantages en prévision de votre prochaine campagne fiscale : Tableaux de bord par étape jusqu’à la réception DGFIP, Pilotage par échéances, Navigation web multi-onglets. La solution Invoke Exploreur restera maintenue jusqu’au 31 décembre 2024. L’éditeur continuera donc à assurer les mises à jour règlementaires pour les millésimes 2023 et 2024 et l’assistance téléphonique jusqu’en janvier 2025 pour permettre à nos utilisateurs TVA d’effectuer en toute sérénité la télétransmission de leur déclaration de TVA de décembre. Pour ceux d’entre vous qui n’ont pas encore assisté à une démonstration d’Uloa, nous les invitons à réserver les dates du 18 octobre 2022 dans leur agenda. Contactez MATA pour en savoir +

Flux de trésorerie d’exploitation

Flux de trésorerie d’exploitation : comprendre, interpréter et décider Un flux de trésorerie est une entrée ou une sortie de liquidités. Le paiement d’une facture fournisseur, le prélèvement d’une échéance de prêt et le règlement d’une créance client sont autant d’exemples qui illustrent ces mouvements financiers. Les flux de trésorerie d’exploitation correspondent aux encaissements et aux décaissements générés par l’activité courante d’une entreprise. Quel intérêt présentent-ils ? Quelles informations, utiles à la prise de décision, procurent-ils aux entrepreneurs ? Appelés cash flow en anglais, ils sont des indicateurs objectifs de la santé financière d’une entreprise et une aide précieuse pour le pilotage financier. La place du flux de trésorerie d’exploitation dans le tableau de flux de trésorerie La trésorerie est un concept clé dans la gestion des entreprises. Son analyse s’effectue à partir du tableau de flux de trésorerie (TFT). Elle a pour buts de prévenir les risques de défaillance et de compléter l’étude du bilan et du compte de résultat. Qu’est-ce que le tableau de flux de trésorerie ? Le tableau de flux de trésorerie est un document de synthèse comptable qui explique la variation des entrées et des sorties d’argent sur une année. Il informe aussi sur l’emploi des liquidités sur la période et fournit la situation de la trésorerie en fin d’exercice. Il n’est pas obligatoire en France sauf pour les entreprises soumises à la tenue des comptes consolidés. Le tableau décompose les flux de trésorerie en 3 cycles : les opérations d’exploitation regroupent les encaissements et décaissements produits par l’activité ; les investissements comportent, par exemple, les achats et cessions d’immobilisations ; les financements concernent, notamment, les augmentations de capital en numéraire. Calcul du flux de trésorerie d’exploitation Le flux de trésorerie d’exploitation d’une entreprise figure en haut du TFT. Deux méthodes de calcul permettent de le déterminer. La méthode directe, moins utilisée, s’appuie sur le résultat d’exploitation retraité de la variation du besoin en fonds de roulement (BFR). Elle classe les produits et les charges par rubriques et possède une valeur explicative. La méthode indirecte est toutefois privilégiée puisqu’elle se construit à partir du bénéfice net (ou de la perte) inscrit au compte de résultat. Opérations d’exploitation Résultat net – Amortissements et provisions – Plus ou moins-values de cession = Marge brute d’autofinancement – Variation du BFR (stocks, créances, dettes) Flux net de trésorerie lié à l’activité Comment interpréter le résultat du flux de trésorerie lié à l’activité ? Pour mieux interpréter le résultat du flux net de trésorerie lié à l’activité, l’entrepreneur doit se familiariser avec les notions de marge brute d’autofinancement et de besoin en fonds de roulement. Comprendre les notions de marge brute d’autofinancement (MBA) et de variation du BFR Dans le cas de la méthode directe, le TFT fait apparaître la marge brute d’autofinancement qui exprime le flux potentiel de trésorerie. Il s’agit de la marge dégagée par l’activité de l’entreprise. Elle ne prend pas en compte les décalages de paiements, c’est pourquoi elle est retraitée de la variation du besoin en fonds de roulement entre l’exercice en cours (N) et le précédent (N-1). Le BFR est, lui, constitué par la somme des stocks et des créances clients à laquelle on soustrait les dettes non financières. La variation du BFR est optimale quand la société maîtrise ses stocks, encaisse rapidement les règlements des clients et dispose de délais de paiement des fournisseurs convenables. Analyser le solde du flux net de trésorerie d’exploitation Un flux net de trésorerie d’exploitation positif indique clairement aux dirigeants, aux actionnaires et aux partenaires financiers, que l’entreprise est dans une situation économique assez saine et que ses activités sont rentables. Les marges dégagées sur ses ventes ou ses services sont suffisantes pour générer du cash. L’entreprise est en mesure de maintenir sa capacité opérationnelle. Elle gère son cycle d’exploitation (elle paie ses fournisseurs à échéance, collecte ses factures clients sans encombre…). La société rembourse ses emprunts. Elle dispose du cash nécessaire pour verser des dividendes. Elle finance le développement de sa production en partie ou en totalité. À l’inverse, un résultat négatif est souvent synonyme de difficultés. C’est un signal d’alerte fort pour un entrepreneur. Des mesures ciblées et efficaces se révèlent alors indispensables pour redresser les chiffres rapidement et éviter le risque de faillite. Cependant, il faut considérer qu’en phase de croissance ou de création, une entreprise affiche parfois une trésorerie négative. Elle traverse probablement une phase où le volume de dépenses liées à ses activités est supérieur à ses encaissements. Le flux de trésorerie d’exploitation comme outil d’aide à la décision Grâce à l’analyse du flux de trésorerie d’exploitation, l’entreprise est en mesure d’établir une stratégie financière en matière de production, d’investissement et de placement financier. Agir sur son cycle d’exploitation Si le flux net de trésorerie ne correspond pas à l’objectif attendu, la société doit trouver des solutions. Elle peut alors : revoir ses marges sur ses produits et services en tenant compte de son secteur d’activité ; réduire ses charges fixes ; maîtriser ses stocks ; organiser la gestion de sa trésorerie autour d’un plan prévisionnel, d’un suivi régulier et de procédures fiables. Comment optimiser la gestion de trésorerie d’entreprise ? Investir pour accroître son activité Face à un flux de trésorerie d’exploitation nettement excédentaire, un entrepreneur peut décider d’investir pour développer ou bien diversifier sa production. Une trésorerie disponible mobilisable sans délai et sans risque lui offre une capacité d’autofinancement totale ou en partie. Ce type de financement offre souplesse et agilité en matière de prise de décision. Le dirigeant opte pour la stratégie la plus adaptée à son secteur : croissance externe, interne ou renouvellement des immobilisations devenues obsolètes. Placer ses disponibilités À l’inverse, l’entreprise peut faire le choix de décaler ses investissements dans le temps pour augmenter sa trésorerie disponible ou préparer un projet de grande ampleur. Le recours à l’investissement est une réponse efficace pour sécuriser son argent tout en percevant des intérêts. De nombreuses solutions existent sur le marché. Avant de s’engager, il faut déterminer le niveau de risque, de rendement et de liquidité à atteindre. L’épargne classique comprend les dépôts à vue, à terme, ou les certificats de dépôt. Elle reste mobilisable, ne présente aucun danger, mais elle est peu rémunérée. Les solutions alternatives pour placer l’excédent de

Pourquoi MATA a opté pour une solution de ticketing ?

Un outil de ticketing est un logiciel de gestion des incidents, demandes ou anomalies. Généralement accessible en ligne, son principe consiste à enregistrer la demande ou le signalement d’un utilisateur (création d’un ticket), puis, pour les techniciens de l’assistance, à mettre à jour l’avancement de sa résolution, et ce jusqu’à sa clôture. Toujours soucieux d’améliorer son service, Mata a choisi d’implémenter son portail web de gestion des tickets. Quels sont les principaux avantages que nous y avons trouvés ? Le ticketing permet de hiérarchiser les demandes : Chaque client a une demande urgente et importante à traiter. Chaque demande mérite une attention particulière mais nous en recevons beaucoup et nous ne pouvons pas les traiter toutes en même temps. Il est indispensable de pouvoir prioriser celles qui nécessitent une attention particulière. Notre portail web nous permet de collecter, prioriser et suivre les tickets. Il augmente notre productivité, réduit les délais de résolution, valorise le travail de l’équipe et augmente la satisfaction de nos clients. Le ticketing facilite la communication : Le niveau d’exigence des utilisateurs et clients augmente sans cesse. Chacun s’attend désormais à une réponse rapide à ses demandes, ne serait-ce que pour s’assurer de leur bonne prise en compte. Un outil de ticketing nous permet d’informer nos clients rapidement et sans effort de toutes les actions consécutives à leurs demandes en automatisant des notifications à chaque changement de statut. Le ticketing permet un travail collaboratif : Parfois, ce n’est pas l’assistance qui pourra traiter la demande ou le problème car elle doit faire appel à des experts internes. Plusieurs membres de l’équipe peuvent travailler de manière transparente à la résolution d’un même problème. De plus, le partage d’information évite les ruptures de service en cas d’absence d’un membre de l’équipe. Le ticketing historise les échanges : Le logiciel de ticketing trace et horodate les événements, puis les historise de sorte qu’à tout moment il est simple de revenir sur une demande ancienne. Cette historisation permet d’identifier les problèmes récurrents, de retrouver comment résoudre un problème répertorié, et surtout de se souvenir de ses échanges avec ses clients. Vous pouvez dès à présent accéder à notre portail de gestion des tickets avec votre adresse mail, pour peu qu’elle existe déjà dans le système. Dans le cas contraire, merci de nous communiquer par mail les adresses courriel des principaux contacts susceptibles de contacter l’assistance à : support@mata-conseil.fr Le portail est accessible à l’adresse suivante : https://espaceclient.mata-cloud.fr/public/ticket/index.php* Vous pouvez également télécharger notre didacticiel pour vous rendre autonome sur la création et le suivi de vos tickets en cliquant ici. Contactez MATA pour en savoir +

Financement de la Trésorerie : quelles réponses peuvent apporter les trésoriers ?

Inflation, hausse des taux… La situation économique et financière actuelle a de quoi préoccuper les trésoriers d’entreprise. Ils trouvent des réponses dans les couvertures et la diversification des financements. Financement de la Trésorerie – Quelles sont les préoccupations des trésoriers d’entreprise au regard de la situation économique et financière actuelle ? « Ce qui anime tout le monde c’est la macro », souligne Daniel Biarneix, président de l’association françaises des trésoriers d’entreprise (AFTE), citant en premier lieu l’inflation et de la remontée anticipée des taux. Hausse de taux de +2,+3% L’inflation générale n’est en effet pas sans retentissement sur le monde des entreprises. « Cela a deux conséquences pour les entreprises : un risque de pincement sur la trésorerie d’exploitation si l’on arrive pas à répercuter l’inflation des coûts sur les prix de vente et l’augmentation des taux qui suivent l’inflation », rapporte Daniel Biarneix. En effet, même si la BCE ne montera ses taux courts qu’en juillet, l’anticipation fait que les taux longs ont déjà augmenté. « Par rapport à l’automne dernier, on enregistre déjà des hausses de l’ordre de +2,+3% », constate Daniel Biarneix. Par ailleurs, les marges demandées aux entreprises ont elles aussi augmenté, parfois même doublé. Et ce fortement sur le marché obligataire. « Le marché obligataire devient plus cher et d’accès plus difficile », résume Daniel Biarneix. Financement de la Trésorerie – Diversifier ses financements Face à ces problématiques, les trésoriers mettent en oeuvre différentes solutions. Vis-à-vis de l’inflation, tout d’abord, l’impact des hausses de coûts est limité grâce à des couvertures, notamment sur l’énergie. « Cela permet d’étaler dans le temps l’impact ds hausse de prix mais aussi de gagner en visibilité », précise Daniel Biarneix. Quant à la hausse des taux, c’est l’anticipation qui est de mise. En sécurisant les financements plus en avance que les besoins réels ou en augmentant la part fixe des emprunts. Daniel Biarneix conseille aussi de soigner la structure de son bilan, afin de rassurer les investisseurs. « Une autre façon de les rassurer est de raccourcir la maturité des dettes », avance-t-il. Il invite aussi à diversifier ses financements et de s’ouvrir, en plus des outils classiques de financement bancaires et obligataires, à des financements adossés à des actifs comme des titrisations de créances ou du factoring, ou encore à des financements de niches (Schuldschein par exemple). Source : DAF-MAG

MATA IO est référencé à l’Union des Groupements d’Achats Publics (UGAP) via le marché SCC

Toutes les solutions MATA IO sont maintenant disponibles via l’UGAP, la seule centrale d’achat publique généraliste en France qui facilite la vie des acheteurs. Quels avantages pour les acheteurs publics ? L’UGAP est un établissement public à caractère industriel et commercial, qui au travers d’appels d’offres, sélectionne des solutions destinées aux acheteurs publics et en facilite l’accès. L’UGAP opère en achat pour revente et assure ainsi la relation commerciale tout au long du parcours d’achat, du devis à la facturation. Elle joue un rôle de grossiste qui permet de se passer de tout appel d’offres. Le référencement de MATA IO sur l’UGAP permet donc : D’oublier les contraintes et exigences de certains marchés publics en rendant accessibles les solutions MATA IO directement sur le portail de l’UGAP sans appel d’offres ; D’utiliser un outil de mise en œuvre des politiques publiques simple et sécurisé ; De bénéficier du label « Relations Fournisseurs et Achats Responsables » attribué par l’UGAP, car 83% des marchés comportent aujourd’hui une disposition RSE (Responsabilité sociétale des entreprises*). Quelles solutions MATA IO sont disponibles via l’UGAP ? La suite MATA IO offre des fonctionnalités de contrôle automatisé des paiements en particulier des coordonnées payées, avec des sécurités de blocage des ordres malveillants. Cette suite est aujourd’hui disponible pour toutes les typologies de clients UGAP : collectivités territoriales, administrations et les établissements publics de l’Etat, secteur social ou établissements publics de santé. Elle peut être proposée de manière modulaire pour compléter un existant : MATA IO Bank Suite Ou de manière intégrée pour offrir un espace sécurisé unique de l’application métier jusqu’aux banques : MATA IO Secure e Link Le référencement de MATA IO à L’UGAP permet d’accéder à toutes nos solutions à un tarif dédié aux acteurs des marchés publics & public-privé, tout en garantissant d’obtenir le niveau de service attendu, dans un cadre défini et sécurisé. Pourquoi l’UGAP a référencé la solution MATA IO? La Société MATA dispose d’un historique financier et administratif en adéquation avec les attentes de l’UGAP. Nous avons relevé quatre caractéristiques incontournables : MATA est éditeur de la solution MATA IO, La solution MATA IO est originale, Le catalogue produit est étoffé et dynamique, toujours en adéquation avec les réglementations, La société MATA est financièrement fiable, elle s’appuie sur un actionnariat stable et indépendant, et dispose notamment d’une cotation crédit Banque de France Excellente + 1. Visitez le site de l’UGAP : https://www.ugap.fr pour en savoir + ! *RSE c’est la contribution des entreprises aux enjeux du développement durable. En savoir plus sur source (https://www.economie.gouv.fr/entreprises/responsabilite-societale-entreprises-rse) *Cette solution logicielle MATA IO appartient à la bibliothèque d’éditeurs de SCC, titulaire d’un marché avec l’UGAP. Contactez MATA pour en savoir +

L’indemnité kilométrique en question

Indemnité kilométrique – La revalorisation de 10 % du barème de ce régime est-elle de nature à bouleverser les décisions des gestionnaires de parcs? Indemnité kilométrique Durant ces trente dernières années, le véhicule de société, ou véhicule de fonction, s’est imposé comme le deuxième poste de charge, après les salaires, dans la majorité des entreprises de services. L’employeur, en fournissant le véhicule, contrôlait la rémunération du collaborateur en compensant l’augmentation de salaire et ses charges sociales, maîtrisait les dépenses liées à l’usage professionnel comme la charge carburant toujours sujette auparavant à discussion au travers des notes de frais, et s’assurait de la sécurité du salarié dont il est responsable pendant son activité professionnelle, en fournissant une voiture neuve et régulièrement entretenue. Mais les choses évoluent parfois assez brutalement. Aujourd’hui, la loi d’orientation des mobilités (la loi LOM) a pour fonction de vous faire «sortir de la dépendance automobile». C’est ainsi que ses auteurs l’ont conçue et l’ont promulguée en décembre 2019. Un calendrier de la «transformation» a été mis en place et contraindra les entreprises à supprimer les véhicules diesels de leur parc, puis les essence, puis à se convertir à la voiture hybride rechargeable avant que celle-ci ne soit interdite aussi au profit de voitures 100 % électriques à l’horizon 2035. À ces contraintes s’ajoute l’émergence fulgurante du télétravail que les sociétés ont pu tester depuis l’apparition du coronavirus qui a éloigné les commerciaux de la prospection physique. La première conséquence fut la chute impressionnante du kilométrage moyen des voitures des entreprises. De 42 mois et 140 000 kilomètres qui représentaient la norme, les contrats longue durée de véhicules de société baissent vers une moyenne de 30 mois pour 70 000 kilomètres, soit 28 000 km/an, en essence le plus souvent. Les entreprises libérées d’une charge Or, le plafond fiscal pour le remboursement des indemnités kilométriques (IK) est fixé à 30 000 kilomètres/an et 7 CV fiscaux. Cela nourrit un feu de questions: pourquoi le chef d’entreprise devrait-il se compliquer la vie avec les réglementations contraignantes? Pourquoi devrait-il supporter une augmentation massive de ses dépenses de carburant avec les hybrides face au diesel d’avant? Pourquoi devrait-il financer des véhicules électriques avec des bornes de recharge coûteuses? Pourquoi payer des loyers pour des voitures qui roulent moins et qui sont souvent immobilisées? Pourquoi gérer la montagne de PV des collaborateurs? Pourquoi devoir créer un plan de mobilité? Les IK présentent l’avantage de s’adapter aux circonstances. Vous ne payez que ce que vous avez consommé. Vous déléguez au collaborateur le choix de son énergie pour sa voiture ; vous ne remboursez que les frais réels précisés au neuvième alinéa de l’article 83-3 du code général des impôts ou ceux prévus en IK au barème du Journal officiel du 29 février 2020. Vous libérez l’entreprise d’une charge devenue beaucoup moins productive, vous n’immobilisez ni loyers ni remboursement de crédit. Vous allégez considérablement vos charges financières et vous n’avez plus à calculer le moindre avantage en nature automobile. C’est tentant. Dans la colonne des moins, il faudra accepter de ne plus maîtriser la qualité du parc des véhicules de l’entreprise et de devoir à nouveau traiter le cas par cas avec le collaborateur pour son véhicule. Les entreprises devront aussi s’assurer de la capacité du véhicule retenu par le salarié à assurer sa mission professionnelle. Les salariés pourront aussi être tentés de rallonger les distances entre l’entreprise et ses clients. Mais l’idée de l’IK fait son chemin. La contrainte, les oukases énergétiques sur le renouvellement des parcs, le discours politique sur la voiture électrique, l’explosion des dépenses de carburant constatées en 2021 malgré la chute des kilomètres professionnels ont fini par interpeller nombre de chefs d’entreprise. Des évolutions qui sont également de nature à interroger l’ensemble du secteur. Source : Le Figaro

La fraude en entreprise en quelques chiffres

En 2021, 1 entreprise française sur 4 a subi une fraude avérée. Les entreprises ne sont plus à l’abri de tentatives de fraude, voire de subir un préjudice. La crise Covid-19 a-t-elle accentué le risque de fraude pour les entreprises ? Le Baromètre Fraude et Cybercriminalité 2021 de Euler Hermès dénotent les statistiques alarmistes suivantes : 2 entreprises sur 3 ont subi au moins une tentative de fraude dans l’année 1 entreprise sur 5 a subi plus de 5 attaques ; 33% des entreprises victimes de fraude ont subi un préjudice supérieur à 10 K€, et 14% ont subi un préjudice supérieur à 100 K€ ; Effet Covid-19 : près d’une entreprise sur deux a remarqué une recrudescence des attaques suite à la généralisation du télétravail. Des tentatives de fraude en entreprise récurrentes 28% des entreprises déclarent avoir subi au moins une fraude avérée en 2021 : en d’autres termes, les fraudeurs parviennent à leurs fins environ toutes les 4 tentatives. Quant au coût de la fraude, cette dernière est en pleine croissance : 33% des entreprises victimes d’une fraude déclarent un préjudice supérieur à 10 K€. Plus inquiétant encore, 14% des entreprises déclarent un préjudice supérieur à 100 K€. La fraude et la cybercriminalité menacent la pérennité des entreprises françaises. Un constat alarmant dans le contexte d’incertitude sanitaire et économique actuel, qui pèse toujours sur les perspectives des entreprises. La crise Covid-19, catalyseur du risque de fraude et de cybercriminalité ? Près d’une entreprise sur deux a remarqué une recrudescence particulière du nombre d’attaques suite à la généralisation du télétravail. Un cadre qui peut en effet paraître plus propice à la fraude et à la cybercriminalité, surtout dans un contexte qui a poussé les entreprises à une adaptation très rapide et donc potentiellement moins contrôlée. Mais les entreprises ont-elles pris les mesures nécessaires pour renforcer leurs défenses face au risque de fraude en contexte de crise Covid-19 ? Quel est le top 5 des tentatives de fraude en entreprise ? 3 entreprises sur 4 observent une augmentation du nombre de tentatives de phishing, qui consiste à récolter des données sur un utilisateur pour ensuite usurper son identité en vue de détourner des fonds. Quelles sont ces tentatives ? La fraude au faux président (47%) : la fraude au président est la fraude la plus subie par les entreprises La fraude aux faux fournisseurs (46%) L’usurpation d’identité (38%) : l’usurpation d’identité reste une technique plébiscitée par les fraudeurs L’intrusion dans les systèmes d’information (32%) La fraude aux faux clients (25%) Plus de 6 entreprises sur 10 n’ont pas alloué un budget spécifique pour lutter contre la fraude et la menace cyber. Il existe des solutions informatiques de lutte contre la fraude aux règlements frauduleux comme MATA IO Bank Suite qui contrôle vos tiers et vos fichiers de paiement avant envoi en banque. Si vous voulez en savoir plus sur l’offre MATA IO, nous pouvons organiser un webinar. Alors, contactez- nous au 0 806 110 020 !

SAGE XRT Advanced pour simplifier sa gestion de trésorerie

Nous avons interviewé Damien Noël et Adrien Weber, consultants Finance chez MATA sur le déploiement de Sage XRT Advanced : une solution full web de gestion de trésorerie. Depuis plus de 15 ans, Damien Noël (DN) officie chez MATA en qualité de consultant et de chef de projet Finance. Diplômé en comptabilité, Damien maitrise parfaitement les métiers de la trésorerie et peut répondre aux différentes problématiques du client. Il en est de même pour Adrien Weber (AW), issu d’une formation en audit et contrôle de gestion, qui a intégré l’équipe MATA il y a 4 ans de cela, pour accompagner les entreprises dans la mise en œuvre de logiciels financiers. MATA : distributeur de produits SAGE MATA a été créé en 1999 après la reprise de l’agence CERG FINANCE par des salariés. Editeur spécialiste de la sécurisation des tiers et règlements, MATA est également intégrateur de solutions de trésorerie, de liasse fiscale et de frais professionnels. Sage XRT Advanced, Sage XRT, Sage FRP 1000 Trésorerie et Sage FRP 1000 Immobilisations font partie du catalogue des solutions proposées par MATA. Sage XRT Solutions : une solution complète de trésorerie, de paiement et de communication bancaire. DN : « Connaitre sa situation précise de trésorerie, dès lors qu’on a plusieurs sociétés, plusieurs banques et devises, c’est très difficile à construire sans logiciel. Or la trésorerie qui n’était plus un sujet dans les entreprises l’est redevenue parce que la situation s’est tendue pour certaines d’entre elles. Et, on ne peut pas prendre les bonnes décisions sans connaître sa situation financière. » AW : « Rechercher manuellement de l’information financière sur des portails, c’est fastidieux. En revanche, si on ne les a pas, on pilote à vue. La digitalisation de sa trésorerie permet de sécuriser cette collecte d’informations ». Aujourd’hui, le pilotage d’une entreprise et la prise de décision se font après analyse de la situation du cash. La gestion est largement optimisée si toutes les informations nécessaires sont disponibles et lisibles en permanence. Destinée aux trésoriers et directions financières, Sage XRT Solutions est composée d’un ensemble de solutions collaboratives qui vous apporte une offre complète et modulable pour gérer votre trésorerie. Sage XRT Advanced (SXA) : la solution cloud innovante de trésorerie Solution complète et flexible, bien adaptée aux contextes internationaux, SAGE XRT ADVANCED permet de maîtriser ses liquidités réelles et prévisionnelles sur l’ensemble du périmètre groupe, de piloter la trésorerie nette et de prendre les bonnes décisions. DN : « Si le métier reste le même, la technologie a évolué pour moderniser le logiciel et le rendre plus performant. La gestion se réalise via une interface web avec une url et un simple navigateur. La prise en main est très facile ; nous gagnons en efficacité et en compréhension. Le système de filtrage des données que nous voulons voir afficher est tout aussi pratique. Nous pouvons créer nos propres indicateurs et modéliser les données. » AW : « Dans l’ancienne génération du produit, nous récupérions d’abord l’information et ensuite nous analysions les données. Aujourd’hui, l’analyse se fait en live, ce qui génère un gain de temps énorme. Dans la nouvelle génération de Dashboard, nous ajoutons les différents KPI’S, nous pouvons créer des indicateurs accessibles par catégorie d’utilisateurs. MATA a choisi Microsoft Azure pour héberger la solution, car il est parfaitement adapté aux développements Windows. C’est grâce au cloud de MICROSOFT très réputé pour son niveau de sécurité que MATA peut s’engager sur des taux de disponibilité élevés. Les clients bénéficieront de données sécurisées et sauvegardées, ce qui n’est pas toujours le cas lorsque le client internalise son informatique. MATA peut aussi associer le contrôle des tiers et des IBAN à la signature bancaire SAGE XRT. Le choix de combiner la plate-forme SXA et les services d’hébergement et de sécurité de MATA apporte donc une garantie de sécurité maximale, de souplesse et un vrai gain de productivité. Pourquoi choisir de travailler avec MATA ? Acteur spécialisé dans les métiers de la finance et de la sécurité, MATA a la gestion de trésorerie dans son ADN. Sur le marché, il y a peu de spécialistes de ce niveau-là. DN : « Notre atout est la proximité avec le client et la réactivité. Mais également, une excellente technicité. D’une manière générale, quand nous collectons des informations, nous procédons de façon sécurisée avec des échanges cryptés par exemple. La sécurité passe par des process à respecter et un encadrement contrôlé. » AW : « Nous guidons nos clients sur les bonnes pratiques et les process de mise en place de la solution de trésorerie. Nous avons l’expérience des problématiques techniques, ce qui nous permet de détecter les éventuels problèmes à venir et de les régler. » Quelles sont les entreprises que vous adressez avec la solution SXA ? DN : « Nous nous apercevons que ce produit n’est pas réservé aux grandes structures. De petites structures qui veulent s’organiser peuvent être intéressées, comme nous avons pu le constater lors de nos premières ventes. » AW : « Mais SXA convient bien aussi aux entreprises structurées en groupe qui ont à gérer leurs activités avec plusieurs banques dans plusieurs pays. Les relevés de comptes internationaux SWIFT sont intégrés directement. Les formats internationaux de virements sont également bien gérés. » Client SAGE ou non, la plateforme convient à toutes les structures. MATA étudie la situation de votre entreprise afin de vous proposer la solution qui vous est adaptée. Le déploiement Sage XRT Advanced chez le client La phase primordiale pour le déploiement du logiciel est la réalisation d’un audit permettant de recenser l’existant dans l’entreprise et de collecter les objectifs d’amélioration pour ensuite les mettre en œuvre dans le progiciel. DN : « Nous pouvons avoir le meilleur logiciel du monde mais si nous n’avons pas défini les objectifs et le mode opératoire, ça ne fonctionnera pas. » AW : « La mise en œuvre est aussi importante que le choix du logiciel. Nous analysons le volet technique avec le client et nous optons soit pour le full web soit pour le mode on-premise. Ensuite nous proposons un planning de déploiement en fonction des objectifs définis avec le client. Après la mise en production de l’outil, nous formons le client pour

L’examen de conformité fiscale : pour qui, par qui, pour quoi faire ?

Cet instrument vient s’ajouter aux dispositifs mis en place par l’administration dans le cadre de la nouvelle relation de confiance, tels que le partenariat fiscal et l’accompagnement fiscal personnalisé. Il vise à fluidifier les interactions entre l’administration et le contribuable. Cet outil doit permettre à l’entreprise de s’assurer de la bonne application des règles fiscales et d’accroître leur sécurité en la matière. QUI PEUT BÉNÉFICIER D’UN EXAMEN DE CONFORMITÉ FISCALE ? L’examen de conformité fiscale (ECF) concerne toutes les entreprises, que ce soit une société ou une entreprise individuelle, qu’elles soient soumises à l’impôt sur les sociétés ou à l’impôt sur le revenu, sans aucune limite de chiffre d’affaires. L’ECF est ouvert à toute entreprise exerçant une activité professionnelle (BIC, BNC ou BA, y compris au régime micro). QUI PEUT RÉALISER UN EXAMEN DE CONFORMITÉ FISCALE ? L’entreprise peut demander la réalisation de cet examen de conformité fiscale à tout professionnel du Chiffre ou du Droit, du conseil et de l’audit. Ainsi, le prestataire peut être un expert-comptable, un commissaire aux comptes, un organisme de gestion agréé (OGA), un avocat. Cette prestation peut être réalisée au profit de n’importe quelle entreprise, qu’elle soit cliente du prestataire ou non. UN EXAMEN DE CONFORMITÉ FISCALE, POUR QUOI FAIRE ? L’objectif de l’examen de conformité fiscale est de contrôler la conformité des comptes de l’entreprise à certaines règles fiscales grâce à un audit spécifique. Il ne s’agit pas d’un contrôle fiscal ni d’une revue fiscale d’ensemble, les points examinés sont bien délimités et prévus de façon exhaustive dans la loi. L’avantage de cet outil réside dans la limitation des risques présentés par le contrôle fiscal. Ainsi, en cas de redressement sur l’un des points « validés » par le prestataire, aucun intérêt de retard ni pénalité ne sera appliqué si l’entreprise est de bonne foi. De plus, dans ce cas, elle pourra demander le remboursement des honoraires payés sur le point redressé par l’administration. Enfin, l’entreprise qui demande à bénéficier d’un ECF envoie un signal de civisme et d’honnêteté à l’administration fiscale et son image est valorisée auprès de ses partenaires. Même si le texte ne prévoit pas l’absence de contrôle fiscal en cas d’option pour l’ECF, en raison de la baisse des effectifs au sein de l’administration fiscale, il est probable que les entreprises qui auront bénéficié d’un examen de conformité fiscale ne figureront pas dans les premières sur la liste des contrôles fiscaux. COMMENT CELA FONCTIONNE ? L’entreprise doit se rapprocher d’un prestataire qui peut être son expert-comptable, son commissaire aux comptes, son OGA et lui demander la réalisation de cette mission. Un contrat écrit doit être signé ; il doit prévoir la période concernée (au maximum un exercice fiscal), les droits et obligations des parties, la liste des points contrôlés et les honoraires prévus pour chacun d’entre eux. L’entreprise doit être de bonne foi pour bénéficier des avantages offerts par l’ECF et fournir au prestataire l’ensemble des informations nécessaires au contrôle des dix points prévus dans le texte dans des délais raisonnables. Cette mission doit être confiée avant la date de dépôt de la liasse fiscale car une mention doit y figurer, afin d’informer l’administration de la mise en œuvre de l’ECF et du nom du prestataire. Celui-ci devra, dans les six mois du dépôt de la liasse, fournir à l’administration fiscale un compte rendu de mission sur les dix points audités. Ce dernier doit contenir ses conclusions sur la concordance, la cohérence ou la conformité des informations fournies par l’entreprise avec les règles fiscales. En cas de non-conformité, l’entreprise est invitée à corriger les éventuelles anomalies en déposant une nouvelle déclaration et ainsi, les erreurs fiscales sont corrigées en amont de tout contrôle fiscal. Cela fait de l’ECF un dispositif préventif renforçant la sécurité juridique et fiscale des entreprises. Si aucun compte rendu de mission n’est transmis ou en l’absence de conclusion, l’ECF sera considéré comme n’ayant jamais commencé. Quels points sont vérifiés QUELS POINTS SONT VÉRIFIÉS LORS D’UN EXAMEN DE CONFORMITÉ FISCALE ? La loi prévoit que l’ECF doit porter sur dix points de contrôle, il n’est pas possible d’en rajouter ni de n’en traiter qu’une partie. Le « chemin d’audit » de l’ECF est constitué des sujets suivants : Conformité du FEC (fichier des écritures comptables) Il s’agit de déterminer, dans un premier temps, si l’entreprise entre dans l’obligation de remise du FEC. Dans ce cas, le prestataire doit en contrôler la conformité au format défini à l’article A 47 A-1 du LPF. Il s’agit d’un examen purement formel et aucune tolérance contractuelle n’existe. Qualité comptable du FEC au regard des principes comptables Pour ce point, le prestataire va s’attacher au fond du FEC et analyser les modalités de tenue de la comptabilité, eu égard aux préconisations du PCG et de l’Autorité des normes comptables. Cela permet d’apprécier la valeur probante de la comptabilité. Une tolérance peut exister si la non-application de la norme comptable n’a pas de conséquences fiscales. Certification des logiciels de caisse Dans le cas où l’entreprise se trouve dans l’obligation d’utiliser un logiciel ou un système de caisse sécurisé, elle devra présenter un certificat ou une attestation de conformité. Le prestataire en contrôlera la validité. Avant émission du compte rendu de mission, l’entreprise défaillante pourra corriger la situation. Aucune tolérance n’est prévue. Respect des règles sur le délai et le mode de conservation des documents C’est un examen par sondage de différentes pièces justificatives qui concerne le respect des obligations légales en termes de conservation des documents administratifs et comptables pour ce qui est du délai et du format. Aucune tolérance n’est prévue. Validation du respect des règles liées au régime d’imposition appliqué (RSI, RN, …) en matière d’IS et de TVA au regard de la nature de l’activité et du chiffre d’affaires L’examen porte sur les déclarations déposées auprès de la DGFIP. En cas d’erreur sur le régime, le prestataire invite l’entreprise à déposer des déclarations rectificatives avec le bon régime. Aucune tolérance n’existe. Règles de détermination des amortissements et leur traitement fiscal Le prestataire doit s’assurer du respect des règles générales